|

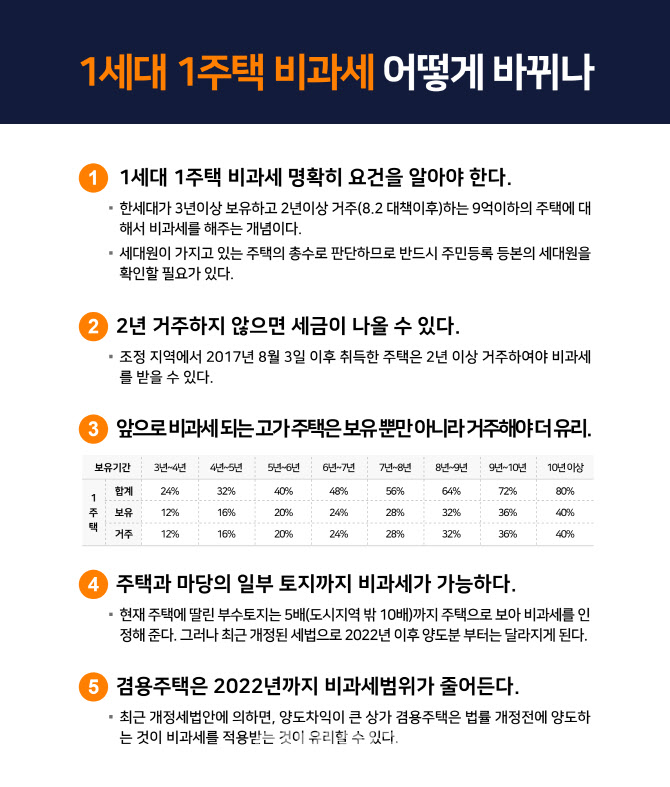

1세대 1주택 비과세 관련, 개정되는 사항들을 소개한다.

① 1세대 1주택 비과세 명확히 요건을 알아야 한다.

1세대 1주택 비과세는 한 세대가 3년 이상 보유하고 2년 이상 거주(8.2 대책 이후)하는 9억원 이하의 주택에 대해서 비과세를 해주는 개념이다.

이는 특히 세대원의 판단이 중요하다. 세대원이 가지고 있는 주택의 총 수로 판단한다. 모시고 있는 부모님에게 주택이 있는 경우도 비과세가 적용되지 않을 수 있다. 따라서 주택을 팔기 전에는 반드시 주민등록 등본의 세대원을 확인할 필요가 있다. 같은 세대원으로 부모님이나 삼촌이 있으면 그 세대원의 주택도 포함하여 주택 수를 판단한다.

② 2년 거주하지 않으면 세금이 나올 수 있다.

조정 지역에서 2017년 8월 3일 이후 취득한 주택은 2년 이상 거주해야 비과세를 받을 수 있다. 조정지역은 매년 정책적으로 변동될 수 있으므로 조정지역 여부는 계약 전 반드시 확인해야 한다.

여기서 거주 요건이라는 것은 실제로 거주해야 함을 의미한다. 간혹 주민 등록만 이전하는 것으로 괜찮은지 여부를 상담하는 사례가 있는데 다양한 방법으로 실제 거주 요건을 검증할 수 있으므로 비과세가 안 된다.

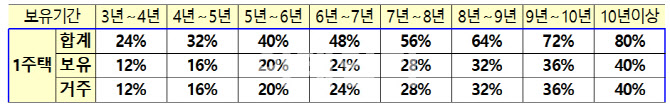

③ 앞으로 비과세 되는 고가 주택은 보유 뿐만 아니라 거주해야 더 유리하다.

2019년 12월 16일 주택시장 안정화 방안에 따라 1세대 1주택자(실거래가 9억 초과)에 대한 장기보유특별공제율이 변경되었다. 최대 80%(10년)는 유지되지만 보유와 거주기간으로 합해서 80%가 인정된다. 이는 법률 개정 후 2021년 이후 양도분부터 적용될 예정이다. 따라서 거주는 하지 않고 보유만 오래한 비과세 주택이 있는 경우, 파는 시기를 조절할 필요가 있다. 요건을 갖춰 놓지 않은 경우, 법률이 개정되지 않은 올해까지 파는 것이 유리할 수도 있다.

|

현재 주택에 딸린 부수토지는 5배(도시지역 밖 10배)까지 주택으로 감안, 비과세를 인정해 준다. 그러나 최근 개정된 세법으로 2022년 이후 양도분부터 수도권 내에서는 주택면적의 3배, 수도권 밖에서는 5배 그리고 도시지역 밖은 주택면적의 10배까지 비과세 범위가 달라지게 된다.

⑤겸용주택은 2022년까지 비과세범위가 줄어든다.

9억원이 넘는 상가겸용주택의 양도소득세는 지금까지 비과세를 받을 수 있는 절세 방법이었다. 하나의 건물이 주택+주택 외 부분으로 복합된 것은 지금까지는 주택의 부분이 상가(주택외) 부분보다 크면, 전체를 주택으로 감안해 비과세를 적용하였다.

그러나 최근 개정세법안에 의하면, 주택의 면적만 주택으로 보아서 비과세를 적용한다. 따라서 양도차익이 큰 상가 겸용주택은 법률 개정 전 양도하는 것이 비과세를 적용받는 것이 유리할 수 있다.

1세대 1주택 비과세는 세금이 면제되는 금액이 크다. 그리고 최근 개정되는 세법도 많아 잘못 판단하면 비과세가 안 되는 경우가 많다. 너무 많이 개정되는 세법들을 조세 전문가들의 실무상 판단도 간단치 않다. 상담을 할 때에는 비과세인줄로 만 알고 계약을 하고 상담을 하는 경우가 많다. 그러나 계약을 하기 전에 미리미리 예상 양도소득세를 계산하고 절세하는 방법을 찾는 것이 더 유리하다. 계약 이후에는 세금을 줄이기도 어렵고 너무 큰 세금 때문에 계약을 포기하는 경우도 많기 때문이다.