|

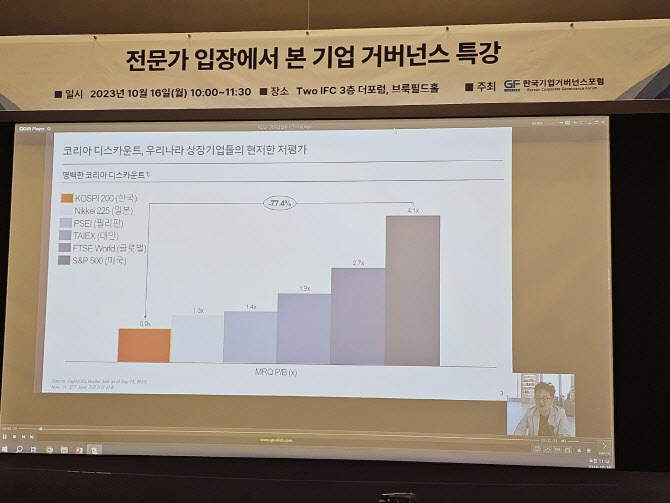

이창환 얼라인파트너스 대표는 16일 서울 여의도 IFC에서 한국기업거버넌스포럼(KCGF)이 주관한 ‘전문가 입장에서 본 기업 거버넌스’ 언론인 초청 행사에서 코리아 디스카운트 배경에 대해 이같이 언급했다. 캐피탈IQ 기준 코스피200의 지난 5월 주가순자산비율(PBR)은 1.0배로, 미국 S&P500(4.1배), 대만 가권지수(2.0배), 필리핀 종합지수(1.6배)을 모두 하회한다.

이 대표는 “국내 주식시장은 경제 규모 대비해서 세계적으로 경쟁력 있는 수많은 기업들이 있음에도 저평가가 극심한 게 문제”라며 “대만 증시가 중국과 전쟁 리스크가 극도로 고조된 지난해 8월에도 PBR이 한국의 2배 수준을 안정적으로 유지한 점을 감안하면, 북한 등 지정학 리스크를 저평가의 주요 원인으로 보기에 무리가 있다”고 말했다.

결국 한국 증시 저평가는 ‘기업 지배구조(거버넌스)’ 구조적 문제가 핵심이란 분석이다. △소수주주권 보호를 위한 법적 제도 미비 △최대주주의 사익 편취 △세계 최고 수준의 상속세율 △높은 수준의 배당소득세율 △자본 효율성 개선을 위한 내부 역량 부족 △매우 낮은 주주환원율 등이 복합적으로 맞물려 있다.

미국과 달리 ‘주주’가 아닌 ‘회사’에 대해서만 이사의 수탁자 의무를 규정한 우리나라 상법·판례가 기업 지배구조 문제를 야기하고 있다고도 지적했다. 상법 제382조의3 이사의 충실의무는 ‘이사는 회사를 위해 그 직무를 충실히 이행해야 한다’고 명시하고 있다.

이 대표는 “자본을 각자 납입해 회사를 만든 주주가 ‘회사’에 포함되는 게 상식적이지만, 회사 손익 등에 영향을 미치는 등 좁은 의미에서 이사들의 의무가 있고 주가 하락 등 주주의 이익에 위배되는 의사결정에 대해선 법적인 의무가 없다는 판례가 형성돼 있는 게 한국의 현실”이라며 “이사들은 소액주주보다 본인의 임명권을 가진 (주총에서 승리할 수 있는) 대주주의 이익만을 위해 일하게 된다”고 비판했다.

“주가 낮을수록 세금 줄어드는 대주주…이해관계 불일치 해소돼야”

특히 한국의 상속세와 배당소득세를 대주주와 일반주주 간 이해관계 불일치의 큰 원인으로 꼽았다. OECD 주요 국가 최대 상속세율을 살펴보면 한국이 60%로 가장 높고(평균 27%), 배당소득세율 역시 한국이 50%로 평균(28%)을 크게 상회한다.

이 대표는 “경영권을 물려주고, 상속세를 줄이길 원하는 대주주 입장에선 주가가 낮을수록 세금이 오히려 줄어든다”며 “굳이 회사 돈을 원하는 대로 쓸 수 있는 상황에서 배당이나 자사주 매입을 할 이유가 없고, 이는 한국 증시 저평가의 핵심 원인”이라고 설명했다.

한국의 배당성향은 2021년 26.70%로 미국, 유럽을 비롯해 일본, 중국을 모두 밑돈다. 천준범 변호사는 “배당이 낮은 주식은 ‘단물 빠진 수박’인 격이다. 한국의 배당성향의 삼성전자(005930) 비중은 34%로, 국내 증시 시총 비중(19%)보다 훨씬 더 많은 배당을 주는 셈이다. 만약 삼성전자가 빠지면 한국 배당성향이 크게 빠질 것”이라며 “정기 주총에서나 배당률을 결정해 발생하는 ‘깜깜이 배당’ 문제도 해결해야 한다”고 말했다.

한국의 ‘패밀리 기업’이 상대적으로 저조한 주가 수익률 보이는 점도 짚었다. 이남우 연세대학교 교수는 “이마트의 주가가 지난 10년간 약 70% 빠졌는데, 반면 미국 유통기업인 코스트코는 450% 상승해 주가 격차가 21배로 벌어졌다”며 “정통 가족 기업은 보통 빚을 피하고 안정적으로 본업 투자에 주력하는데, 이마트는 미국과 달리 개인이 아닌 주주의 돈으로 본업과 무관한 무수익 자산을 차입의 방식으로 너무 많이 사들이면서 회사가 멍드는 것”이라고 했다.

대주주의 높은 지분율이 기업 지배구조의 안정성을 높인다는 일각의 ‘오해’도 해소돼야 한다는 주장이다. 이남우 교수는 “애플과 스타벅스는 대주주가 없는데 세계 최고의 거버넌스 수준을 보인다”며 “패밀리인 지배주주가 존재하는 회사에서 특수관계자 거래는 이해상충으로 인해 사익 편취 수단이 될 유인이 있고, 경영진과 이사회가 회사와 모든 주주의 장기적인 이익을 우선시할 때 지배구조가 탄탄하다고 할 수 있는 것”이라고 했다.

|

결국 코리아 디스카운트 해소의 열쇠인 기업 지배구조 개선을 위해서는 법과 제도가 뒷받침돼야 한다는 의견이다. 국내에선 이사 충실 의무와 관련해 ‘회사와 총주주를 위해’(박주민 의원), ‘주주의 비례적 이익과 회사를 위해’(이용우 의원)의 키워드를 담은 상법 개정안이 논의되고 있다.

△미국에서 주주에 대한 이사의 충실의무(duty of loyalty) 원칙은 이사가 회사의 주주들에 대해 투철한 충성심을 보여야 함을 내포한다. △일본의 도쿄증권거래소의 관련 개정안 역시 ‘주주들에 대한 동등한 대우 및 권리를 보장’하고, 이사회의 책임에 대해 ‘주주들에 대한 신의성실과 책임과 의무 이행을 위한 책임이 있다’고 명시하고 있다. △최근 발표된 OECD의 기업 지배구조 원칙 개정안도 주주에 대한 공평한 대우 원칙과 의무를 강조하고 있다.

천 변호사는 “도쿄증권거래소의 주주권리 보장 노력은 거의 영미법적인 사고가 아니냐고 언급할 정도로 세게 드라이브를 걸고 있어 주목된다”며 “수박에서 단물을 빼지 않으면 사려고 몰려들 것이고, 주주를 위해서 신경 쓰고 돈을 나눠준다면 당연히 주식이 ‘제값’을 받고 팔리게 돼 있다”고 강조했다.

![트럼프 당선되면 비트코인 3배 뛴다…상승론 나오는 이유는?[궁즉답]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700795t.jpg)

![배달 중 ‘현금 600만원' 주웠다…콜 멈추고 한 행동[따전소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051700776t.jpg)