|

신한은행은 보통사람들의 다양한 금융생활과 핵심 트렌드를 분석한 ‘2024 보통사람 금융생활 보고서’를 공개했다고 17일 밝혔다. 올해 8번째 발간을 맞은 이번 보고서는 지난해 10∼11월 전국 20∼64세 경제활동자 1만명을 상대로 조사됐으며 최근 3년간 금융생활 변화를 객관화된 수치로 비교했다.

보고서에 따르면 월 평균 가구 총소득은 최근 2년 새 10% 증가한 것으로 나타났다. 지난해 20~64세 경제활동가구의 월평균 가구 총소득은 544만원으로, 2021년부터 매년 늘었다. 2021년과 비교하면 최근 2년간 10.3%인 51만원 증가한 수치다. 저소득층의 소득 증가율은 6.6%로 가장 높은 것으로 나타났다.

2023년 월평균 가구 총소득은 2022년보다 4.4% 늘었지만 소비 지출은 5.7% 증가하며 소득보다 소비 증가율이 더 컸다. 소득의 절반 가량을 소비에 지출하는 행태가 계속됐다.

기본 생활비인 식비, 교통·통신비, 월세·관리비·공과금 지출이 전체 소비의 과반을 차지했다. 소비액 비중이 가장 큰 식비는 꾸준히 증가했고, 2023년에 2022년보다 6만원 늘며 64만원을 기록했다. 월세·관리비·공과금은 4만원 늘어 35만원을 지출했는데, 전기·가스요금이 급격히 오른 영향이 반영된 것으로 보인다. 2021년부터 13~14만원을 유지하던 용돈은 3만원 늘어 지난해 17만원을 지출했다. 의류비·미용비 등 필수적이지 않은 소비는 늘리지 않는 경향을 보였다.

월 평균 부채상환액은 54만원으로 가구 총 소득의 10%대를 유지했다. 전년 대비 2만원 증가한 수준이다. 부채상환액은 보유 부채 상환을 위해 매달 지출하는 금액으로, 대출 원금과 이자가 포함된다.

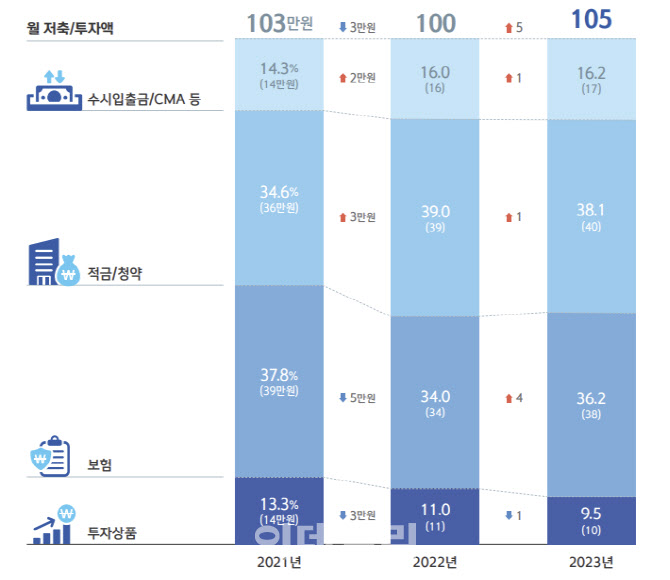

월평균 저축·투자액을 살펴보면 예비자금·저축·보험 납입은 늘리고, 주식·펀드 등 공격적인 투자는 줄이는 안정적 자산 운용이 관찰됐다. 2023년 월평균 저축·투자액은 105만원으로 2022년보다 5만원 늘었는데, 그 중 4만원을 보험에 저축했다. 투자상품은 1만원 감소한 반면수시입출금·CMA, 적금·청약은 각각 1만원 증가했다.

|

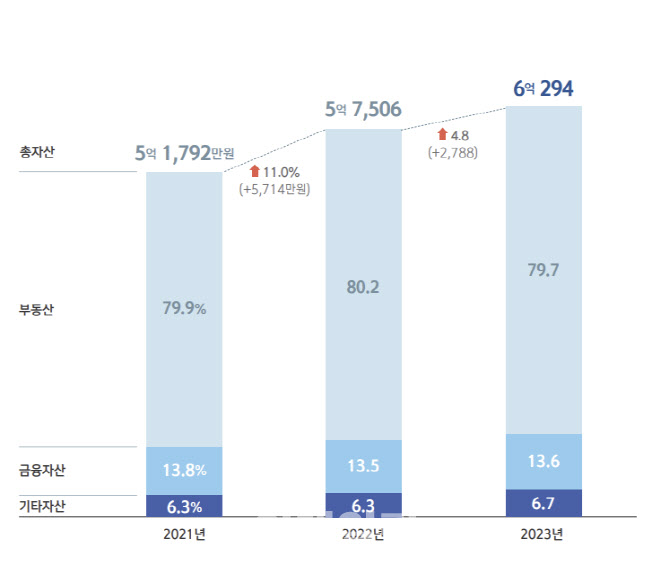

가구 내 평균 보유 자산은 조사 이래 최초로 6억원을 돌파했다. 자산 내 비중은 부동산 79.7%, 금융자산 13.6%, 기타자산 6.7%로 지난 3년간 유사한 자산 포트폴리오를 보였다. 집값이 떨어지고, 당분간 하락세가 이어질 것이라는 전망에 부동산 비중은 소폭 감소했다

총자산의 80% 가량을 차지하는 부동산 자산 규모는 2023년 4억8035만원으로 2022년보다 1926만원 증가했다. 2022년 전년 대비 11.4% 늘어난 반면, 지난해에는 4.2% 증가하면서 부동산 자산 상승세가 약화됐다.

금융상풍별 금융자산 규모를 보면 지난해 안정적인 금융자산은 늘고, 공격적인 투자상품의 금융자산은 줄었다. 특히 예적금·청약은 한 해 동안 유지된 고금리 기조에 3127만원으로 2022년보다 324만원 늘었다. 보험은 90만원 증가한 1679만원으로 20.5%의 비중을 유지했다. 반면 투자상품은 111만원 감소하며 2103만원으로 줄고, 비중도 25.7%로 하락했다.

올해에도 경제활동가구의 절반 정도는 2024년 가계 생활 형편이 2023년과 비슷할 것이라고 예상했다. ‘비슷할 것’이 44.2%였으며 ‘나빠질 것’이 30.2%를 기록했다. ‘좋아질 것’은 22.6%를 보였다.

|