|

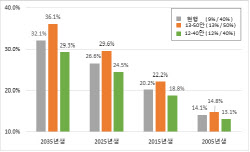

15일 코스콤 ETF 체크에 따르면 연초 이후 ‘ACE 미국30년국채액티브(H)’의 수익률은 마이너스(-) 10.65%로 집계됐다. ‘SOL 미국30년국채 액티브(H)’의 수익률도 -10.06%로 집계됐으며, 환 노출형인 ‘ARIRANG미국채 30년 액티브’의 수익률은 3.54% 하락했다. 서학개미들이 한때 ‘러브콜’을 보냈던 엔화로 20년 이상 미국 장기채에 투자하는 ‘아이셰어즈 20+ US 트레저리 본드 JPY 헤지드iShares 20+ Year US Treasury Bond JPY Hedged)’ ETF는 연초 대비 11.01% 하락했다.

통상 미국 장기채 ETF는 고금리 기조가 꺾이면 수익률이 높아진다. 금리가 인하하면 장단기채에 대한 매도세가 강해지면서 채권 가격이 오르기 때문이다. 특히 금리가 하락하면 단기채보다 장기채가 수익률이 높아지기에 올해 초 미국 장기채에 대한 수요가 급증했다. 개인 투자자들은 금리 인하가 연내 이뤄질 것이라는 기대감에 올해 초부터 장기채 ETF를 사들였다. ACE 미국30년국채액티브(H) 상품의 경우 연초 이후 해당 ETF에 유입된 자금 5106억원 중 2172억원이 개인 투자자로부터 들어왔다.

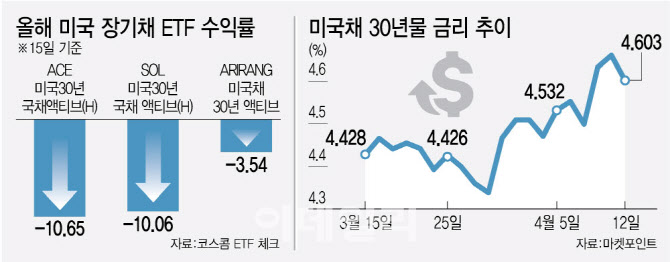

문제는 인플레이션이 좀처럼 잡히지 않으면서 금리 인하 시기가 불확실해졌다는 점이다. 올해 초만 해도 시장은 이르면 3월, 늦어도 6월에는 연준이 금리 인하에 나설 것으로 봤지만, 원자재 가격 상승 등에 소비자물가지수가 올라가며 금리 인하 시기는 점차 뒤로 밀리는 모습이다.

이란과 이스라엘 간 무력 충돌이 발생한 후에는 9월에야 금리가 인하할 것이라는 얘기까지 나온다. 유가가 급등할 것이라는 우려에서다. 시카고상품거래소(CME) 페드워치에 따르면 금리선물 시장에서는 올해 기준금리 수준에 대해서 0.25%포인트씩 1회(27.9%)나 2회(35.2%) 내릴 것으로 보는 견해가 과반을 차지했다. 연초와 달리 3회 인하가 현실화할 것으로 보는 견해는 21.3%에 불과했다.

안예하 키움증권 연구원은 “연초만 하더라도 미 연준이 연내 5~6회 금리 인하에 나설 것으로 시장에서 기대하기도 했으나, 최근 들어서는 미 연준의 첫 금리 인하가 4분기 들어서 시작될 수 있다는 분위기로 크게 전환됐다”며 “국제유가 등 공급 부문 물가가 상승할 경우 미 연준의 금리 인하 기대가 더욱 축소되면서 미국채 시장 내 투자심리가 크게 취약해질 수 있다”고 말했다.

단기적 추가 손실 불가피…중동 지역 리스크 해결이 ‘관건’

금리 인하 시기가 안갯속에 빠지면서 단기적으로는 장기 채권에 투자한 투자자들의 추가적인 손실도 피할 수 없을 전망이다. 이에 시장은 최근 장기채 ETF에 개인 투자자들의 추격 매수 성격의 자금 혹은 저가 매수세가 들어온 것으로 보고 있다. 한 주간 개인 투자자들은 ACE 미국30년국채액티브(H)를 167억원 순매수했다. TIGER 미국30년국채프리미엄액티브(H)도 150억원 사들였다. 이 기간 해당 ETF들은 각각 순매수 규모 5위, 6위로 나타났다.

증권가에서는 먼저 인플레이션을 잡아 금리 인하 기대감을 높여야 하고 이를 위해선 중동 지역의 리스크가 제일 먼저 해결돼야 한다는 분석도 나온다. 그전까지는 당분간 불확실성이 높아질 것이라는 의견이다. 김영환 NH투자증권 연구원은 “가능성이 낮아 보이지만, 현재 상황에서 더 리스크가 심화하는 경우는 중동 이슈가 물가에 충격을 안겨 연준의 금리 인하 경로가 더 보수적으로 변하는 상황”이라고 설명했다. 문홍철 DB금융투자 연구원도 “채권 금리와 환율이 저항선을 위로 돌파하면서 리스크 관리 필요성이 커졌다”고 강조했다.

![친딸 성폭행 후 살해한 재혼 남편에 “고생했다” [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000001t.jpg)