|

이 팀장은 “ESG 투자는 투자자산의 선택·운용에 있어 재무적 요소 외에 환경(E), 사회(S), 지배구조(G) 요소 등 기업의 사회적 책임과 지속가능성을 종합해 고려하는 투자방식을 말한다”며 “투자 의사결정 시 ESG 요소를 고려하는 것뿐 아니라 주주권 행사를 통해 기업의 ESG 요소 개선 및 기업가치를 향상시키는 것도 포함한다”고 설명했다.

현재 글로벌 ESG 투자 규모는 약 31조달러(2018년)로 2014년부터 2018년까지 약 1.7배의 성장을 보였다. 주로 유럽과 미국이 투자를 이끌고 있으며 일본, 캐나다 등이 투자 규모 상위권에 이름을 올리고 있다. 자산별로 주식이 51%로 가장 높은 비중을 차지하고 있고 채권, 부동산 순이다.

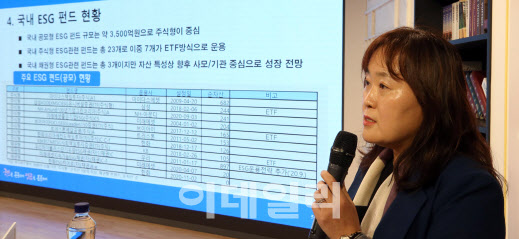

국내의 경우 공모형 ESG 펀드 규모가 약 3500억원으로 주식형이 중심이다. 국내 주식형 ESG 관련 펀드는 총 23개로 이 가운데 7개가 상장지수펀드(ETF) 방식으로 운용하고 있다. 국내 채권형 ESG 관련 펀드는 총 3개에 불과하다.

이 팀장은 “국내 공모형 펀드로 보면 채권형 규모가 미미하다”며 “그러나 최근 증가하는 책임투자에 대한 관심과 그 중요성을 고려하면 사모펀드와 기관투자가 중심의 성장이 기대된다”고 전했다.

|

국민연금의 SRI 채권 투자 규모는 지난 2019년 말 기준으로 5조6000억원 수준인데, 최근에는 책임투자 활성화 방안을 마련해 국민연금운용지침에 지속가능성의 원칙을 추가하는 등 향후 책임투자 대상 자산군과 ESG 전략 확대를 추진하고 있다.

특히 국민연금은 오는 2021년부터 신규 종목 편입 검토 시 ESG 평가 결과를 고려한 투자를 추진할 방침이다. 또 위탁운용 부문에서 자산운용사들이 적절한 책임투자 원칙, 프로세스 및 시스템 등 책임투자 관련 인프라를 마련해 시행하고 있는 지 여부를 평가하는 방식을 적용할 계획이다. 이는 2021년에 방안을 마련할 계획이며 2022년에 시행할 예정이다.

이 팀장은 “신규 운용사 선정 시 책임투자 정책 수립 및 지침이 있는 운용사에 가점 부여하거나 책임투자를 성실히 이행하는지를 파악하기 위해 정기점검 및 모니터링 실시, 모니터링 결과를 평가에 반영할 계획”이라며 “향후 국민연금은 책임투자 활성화 방안에 따라 국내채권 직접운용 자산 280조원 가운데 30%가, 위탁운용 자산에서는 43조원 전체에 ESG 투자가 적용될 것”이라고 강조했다.

![[SRE세미나]재정·통화당국 내년 키워드는 `경기회복·시장안정`](https://image.edaily.co.kr/images/Photo/files/NP/S/2020/11/PS20111801238t.jpg)

![경찰, 승진 지역 내 서장 역임 1회 제한 없앤다[only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031101240t.jpg)