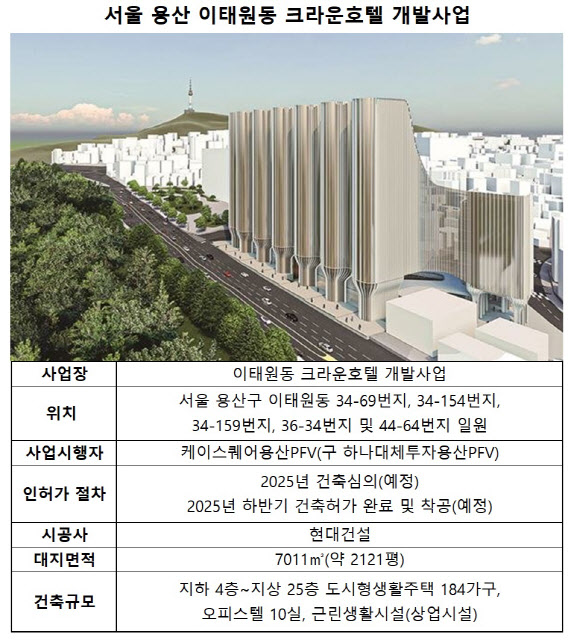

이 사업은 내년 하반기 착공을 목표로 진행되고 있다. 내년 건축심의, 내년 하반기 건축허가 완료를 목표로 하며, 건축허가를 받음과 동시에 착공할 예정이다.

◇ 비엔케이썸제사차·디아이에프와이 700억 대출연장

21일 금융투자업계에 따르면 서울 용산구 이태원동 크라운호텔 개발사업 관련 대출 700억원의 만기가 내년 1월 16일로 연장됐다.

크라운호텔 개발은 서울 용산구 이태원동 34-69 일대 크라운호텔을 헐고 공동주택, 오피스텔, 근린생활시설(상업시설)로 이뤄진 주상복합 시설을 신축 및 분양하는 사업이다.

|

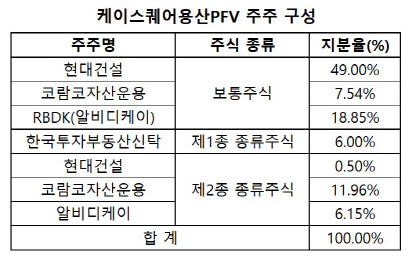

제1종 종류주식 6%는 한국투자부동산신탁이 보유하고 있다. 제1종 종류주식은 액면금액의 연 2%를 우선해서 배당하며, 누적적·비참가적 우선주다.

‘누적적 우선주’는 올해 배당을 받지 못할 경우 내년에 이를 보상받을 수 있는 우선주다. 반대로 보상을 못 받으면 비누적적 우선주가 된다.

‘비참가적 우선주’는 배당을 배분하고도 이익이 남았을 때 추가 배당을 받을 수 없는 우선주를 말한다. 반대로 추가 배당을 받을 수 있으면 참가적 우선주다.

제2종 종류주식의 경우 각 주주별 지분율이 △현대건설 0.50% △코람코자산운용 11.96% △RBDK 6.15%다. 제2종 종류주식은 이익배당을 실시하지 않는다.

또한 코람코자산운용은 이 사업의 자산관리를, 한국투자부동산신탁은 자금관리 업무를 맡고 있다.

이 사업은 내년 하반기 착공을 목표로 진행되고 있다. 내년 건축심의, 내년 하반기 건축허가 완료를 목표로 하며, 건축허가를 받음과 동시에 착공할 예정이다. 다만 일정은 유동적이다.

|

크라운호텔 개발사업 관련 대출 700억원의 만기는 내년 1월 16일로 연장됐다. 오는 12월 19일에는 500억원 대출의 만기가 돌아온다.

앞서 케이스퀘어용산PFV는 이 사업 관련해서 특수목적회사(SPC) 비엔케이썸제사차를 포함한 대주단과 총 1687억원 한도의 자금을 조달하는 대출약정을 체결했다.

비엔케이썸제사차는 유동화증권을 발행해서 조달한 자금으로 케이스퀘어용산PFV에 대출을 실행하기 위해 설립된 SPC다. 수협은행에 회사의 전반적인 업무를, BNK투자증권에 회사의 자산관리를 위탁했다.

비엔케이썸제사차가 빌려준 910억원은 각 액수별로 만기가 다르다. 910억원 중 △210억원은 오는 12월 19일 만기 △700억원은 내년 1월 16일 만기다.

이 중 700억원이 만기연장된 금액이다. 당초 비엔케이썸제사차가 빌려준 500억원, SPC 디아이에프와이가 빌려준 200억원이 지난달 16일 만기였는데, 이 두 대출의 만기가 내년 1월 16일로 연장된 것.

또한 이 700억원을 빌려준 주체가 비엔케이썸제사차가 됐다. 기존 대출에 200억원을 추가 대출해준 셈이다. 대출만기일인 내년 1월 16일에 대출원금이 일시 상환되는 조건이며, 조기상환이 불가하다.

현재 디아이에프와이의 잔여 대출금액은 290억원이며, 만기는 오는 12월 19일이다. 비엔케이썸제사차 대출금액 910억원, 디아이에프와이 대출금액 290억원을 합치면 1200억원이다.

오는 12월 19일에는 500억원 대출(비엔케이썸제사차 210억원, 디아이에프와이 290억원)의 만기가 도래하는 셈이다.

비엔케이썸제사차, 디아이에프와이는 위 대출채권을 기초자산으로 각각 자산유동화 전자단기사채(ABSTB), 자산유동화 기업어음(ABCP)을 발행했다. 이 유동화거래의 주관회사, 자산관리자를 BNK투자증권이 맡고 있다.

케이스퀘어용산PFV의 채무 불이행이 발생할 경우 ABSTB, ABCP 상환이 어려워질 위험이 있다. 사업에서 발생하는 현금흐름으로 대출채권의 상환 재원을 확보하는 만큼 사업 진행단계, 사업성과 등에 따라 대출채권 회수 가능성이 달라져서다.

이같은 위험을 통제하기 위해 현대건설이 ‘자금보충 및 조건부 채무인수’ 의무를 맡고 있다.

현대건설은 케이스퀘어용산PFV가 피담보 채무를 상환하기에 자금이 부족할 것으로 예상되는 경우 등 자금보충 이행사유가 발생하면 비엔케이썸제사차, 디아이에프와이에 대해 자금보충 의무를 부담한다.

만약 이 의무를 이행하지 않으면 현대건설이 케이스퀘어용산PFV의 대출채무를 인수해야 한다.