3조원대 규모의 산업단지를 조성하기 위해 마련된 대출금 1조5000억원은 오는 2026년 12월 만기며, 이를 기초로 발행한 유동화증권이 오는 6월 10일까지 매 3개월 단위로 차환 발행된다.

해당 유동화증권의 차환에 어려움이 발생할 가능성을 사전에 막기 위해 NH농협은행이 지원사격을 하고 있다.

◇ 산단조성비 대출 1.5조, 2026년 12월 만기

27일 금융투자업계에 따르면 특수목적회사(SPC) 엔에이치용인이 발행한 1000억원 규모 프로젝트파이낸싱(PF) 자산담보부기업어음(ABCP)은 오는 6월 10일 만기를 맞는다.

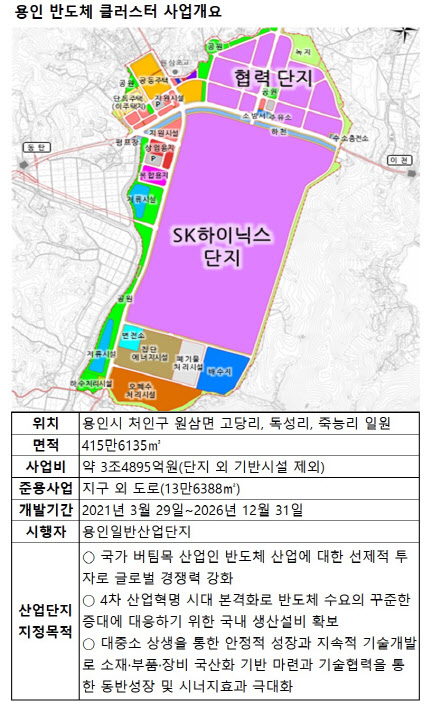

엔에이치용인은 유동화증권 발행으로 조달한 자금을 용인일반산업단지에 대출해주기 위해 설립된 SPC다. 또한 용인일반산업단지는 ‘용인 반도체 클러스터 일반산업단지 조성사업’을 맡은 시행자다.

|

반도체 4개 팹(Fab) 신설로 △월 최대 80만장에 이르는 생산능력을 확보하고 △50개 이상 협력업체가 입주하는 상생형 클러스터를 조성하며 △스마트산단 적용 및 창업활성화 등 혁신활동을 지원한다.

시공은 SK에코플랜트와 삼원산업개발이 맡는다. 현재 용인시청은 산업단지 계획을 변경하고 있으며, 추후 계획이 확정되면 고시할 예정이다.

SK에코플랜트는 SK하이닉스가 지정하는 날까지 팹(Fab) 1단계 부지에 대한 토지사용 승낙 및 부지 인도 절차가 완료되도록 해야 한다. 또한 대출실행일로부터 58개월(4년 10개월)이 되는 시점까지 이 사업에 대한 준공인가를 받아야 하는 책임준공 의무를 진다.

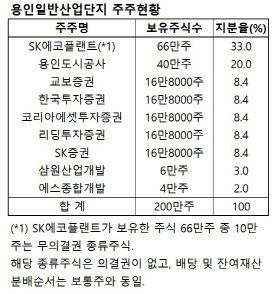

이 사업은 민관합동 SPC 출자방식으로 진행된다. 용인일반산업단지 최대 주주는 SK에코플랜트로, 지분율이 지난 2022년 말 기준 33%로 가장 높다. 그 다음으로 지분율이 높은 주주는 용인도시공사 20%다.

|

용인시청에 따르면 산업단지 조성에 드는 사업비는 약 3조4895억원(단지 외 기반시설 제외) 규모다. 개발기간은 2021년 3월 29일~2026년 12월 31일까지다.

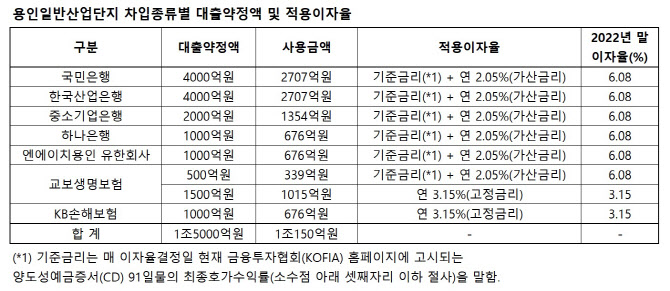

산단조성비의 약 43%인 1조5000억원은 대출로 마련됐다. 앞서 용인일반산업단지가 이 사업을 위해 지난 2021년 12월 6일 대주단과 총 1조5000억원 한도 대출약정을 체결해서다.

산업단지가 준공되기 전에 계약금, 중도금이 들어와서 PF자금을 상환하는 구조다.

◇ 유동화증권, 오는 6월까지 매 3개월 ‘차환’

1조5000억원 대출금의 트랜치별 대출 한도는 △트랜치A-1 1조2000억원 △트랜치A-2 1000억원 △트랜치A-3 1500억원 △트랜치A-4 500억원이다. 상환 및 담보 순위는 동순위(선·후순위 없이 동일한 순위)다. 기관별 대출조건은 변동금리, 고정금리로 나뉜다.

|

이 때 기준금리로 활용된 수치는 매 이자율결정일 기준 금융투자협회(KOFIA) 홈페이지에 고시되는 양도성예금증서(CD) 91일물의 최종호가수익률을 말한다. 금융투자협회 채권정보센터에 따르면 27일 기준 CD 91일물 금리는 3.63%다.

반면 고정금리 조건인 대출약정액 및 적용이자율은 △교보생명보험 1500억원, 연 3.15% △KB손해보험 1000억원, 연 3.15%다.

차주는 이자를 매 3개월마다 지급하며, 최초 대출실행일로부터 60개월(5년)이 지난 달의 최초 대출실행일에 대출금 전액을 각 대주에게 상환해야 한다.

엔에이치용인이 보유한 PF대출채권은 1000억원 규모 트랜치A-1에 해당한다. 대출이 처음 실행된 시점은 지난 2021년 12월 10일이며, 만기는 오는 2026년 12월 10일이다.

이 대출채권을 기초자산 삼아서 발행된 PF ABCP가 오는 6월 10일 만기를 맞는다. 현재 해당 ABCP의 잔액이 510억원 가량 있다.

농협은행은 이 유동화 거래의 주관회사이자 업무수탁자, 자산관리자다. 또한 유동화증권의 차환발행에 어려움이 발생할 위험을 통제하는 측면에서 농협은행이 매입보장 및 신용공여 의무도 맡고 있다.

차환발행된 유동화증권 중 발행 당일 팔리지 않아서 대금이 납입되지 않은 경우 농협은행이 해당 유동화증권의 매입을 보장하는 구조다.

또한 농협은행은 유동화증권을 상환할 재원이 부족한 경우 차환발행을 중단하고, 엔에이치용인에 유동화증권 상환을 위해 신용공여를 제공해야 한다.

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200940t.jpg)

![사람 경계하던 떠돌이 '레오'.. 40일 후 놀라운 근황[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200912t.jpg)