중소·벤처 라이선스 아웃 153개…대·중견 23개 보다 월등

24일 한국제약바이오협회 통계에 따르면 매출 1000억원 이상인 대·중견기업(55개사)은 641개 파이프라인을 보유하고 있다. 1000억원 미만인 중소·벤처사(138개사)는 836개의 파이프라인을 확보했다. 지난 5월부터 7월까지 국내 제약·바이오기업 299개사를 대상으로 조사한 결과다.

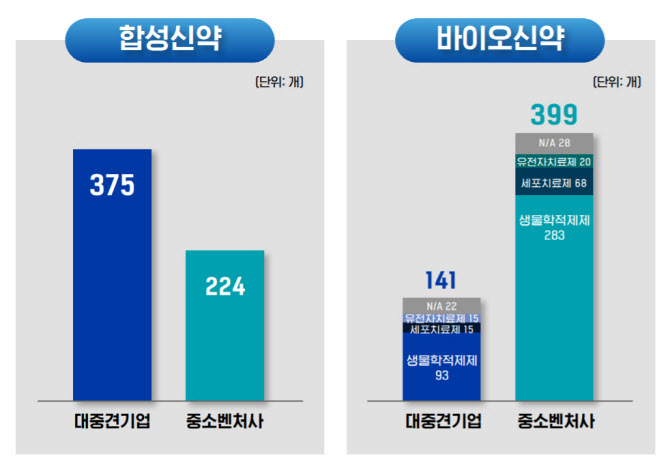

이중 대·중견기업은 합성신약으로 375개 파이프라인을, 바이오신약으로는 141개의 파이프라인을 각각 소유했다. 중소·벤처사가 399개의 바이오신약 파이프라인을 보유한 것과 대조되는 부분이다. 중소·벤처사가 확보한 합성신약 파이프라인은 224개에 그쳤다.

|

이 같은 추세는 최근 늘어나고 있는 라이선스 아웃에 중소·벤처사의 비중이 높아지는 결과를 낳았다. 중소·벤처사는 모두 153개의 라이선스 아웃을 성공시켰다. 같은 기간 23건의 라이선스 아웃을 성사한 대·중견기업과 비교되는 부분이다. 라이선스 아웃 파트너가 외국계 기업인 경우도 중소·벤처사가 50개로 17개에 그친 대·중견기업보다 3배 가량 많았다.

라이선스 인·아웃을 통한 바이오 벤처 및 제약업체 간 오픈 이노베이션이 활발해지는 추세도 돋보인다. 라이선스 인·아웃은 2019년 36건에서 2020년 105건, 2021년 1분기 85건으로 가파른 증가 추세를 보였다. 물질별로는 바이오신약이 58건(45.7%)으로 절반 가까이 됐고 이어 합성신약(34건. 26.8%), 기타 신약(21건. 16.5%) 순으로 집계됐다.

업계 관계자는 “중소·벤처들이 라이선스 아웃에 적극적인 모습이 확인된다”라며 “바이오신약 확보에 중점을 둔 중소·벤처사들이 기술 판매를 통해 후속 파이프라인 확보하는 기반을 만들어 새로운 수익을 창출하려는 시도로 해석된다”고 말했다.

제약·바이오 업계 선진국형으로 진화

투자 양태가 선진국형 기술개발(R&D) 형태를 보이는 것도 특징이다. 조사 업체 중 116개 상장사가 지난해 R&D에 투입한 비용은 2조1592억원으로 조사됐다. 이들 기업의 전체 매출 20조 2060억원의 10.7%에 해당하는 금액이다. 지난 2018년 8.6%에서 2.1%포인트 늘었다.

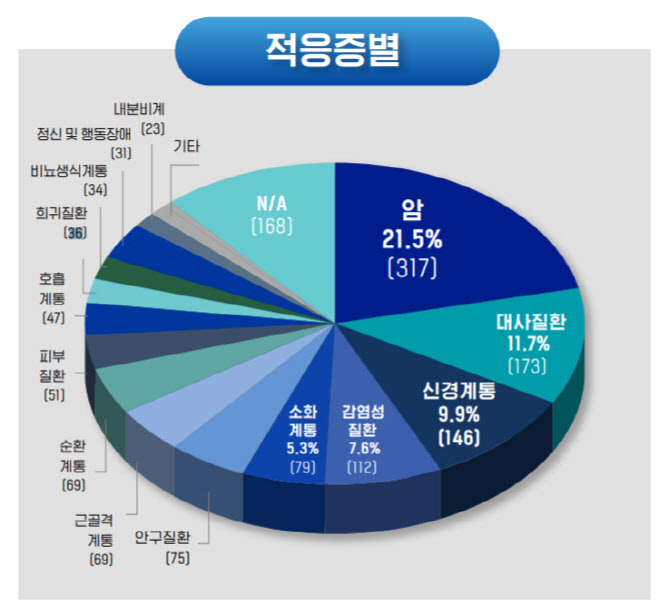

적극적 투자로 결실도 속속 맺히고 있다. 2018년 573개에 그치던 파이프라인은 올해 1477개로 3배 가까이 증가했다. 임상 시험에 돌입한 경우도 2018년 173건에서 올해 552건으로 역시 3배 늘었다. 신약 후보물질 수의 증가로 새로운 약물 개발이 기대되는 단계로 이동하는 모습이다.

|

국내 제약·바이오 산업이 선진국형 모델로 변화하면서 보다 선택과 집중이 필요한 상황이다. 업체의 지속적이고 공격적인 연구개발을 통해 가능성을 확인하고 있지만 신약 개발이라는 결실을 맺기 위해서는 후보물질 옥석 가리기가 필요하다는 지적이다.

업계 관계자는 “제약 바이오 업계가 신약 파이프라인을 확충하면서 아울러 영세한 규모를 극복해야만 글로벌한 신약 개발에 성공할 수 있을 것”이라며 “글로벌 신약개발에 1조원 이상의 천문학적 자금이 소요되는 만큼 후기 임상에 돌입했을 때 보다 성공 가능성이 높은 파이프라인을 살펴 전폭적인 지원을 하는 것이 필요하다”라고 말했다.