|

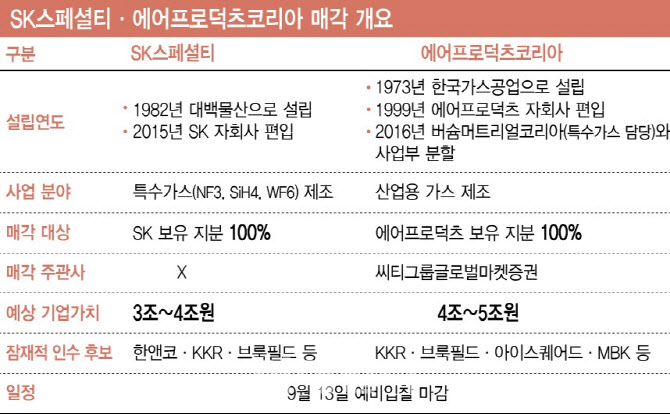

12일 투자은행(IB) 업계에 따르면 에어프로덕츠코리아와 SK스페셜티는 오는 13일 매각을 위한 예비입찰을 진행한다. 에어프로덕츠코리아 매각 주관사인 씨티글로벌마켓증권은 잠재적 인수 후보로부터 인수의향서(LOI)를 받는다. 매각 대상은 에어프로덕츠와 계열사가 보유한 지분 100%다. SK스페셜티는 별도의 매각 주관사를 선정하지 않았다. 매각 대상은 SK㈜가 보유한 지분 100%다.

시장에서 거론하는 기업가치는 에어프로덕츠코리아가 4~5조원, SK스페셜티가 3~4조원 수준이다. 지난해 상각전영업이익(EBITDA)의 멀티플 20배에 경영권 프리미엄 등을 더한 것이다. 지난해 에어프로덕츠코리아는 2328억원, SK스페셜티는 2400억원의 EBITDA를 기록했다. 에어프로덕츠코리아의 경우 삼성전자 평택 반도체5공장(P5) 공급자로 선정될 가능성이 추가 프리미엄으로 꼽힌다.

같은 듯 다른 두 회사…밸류 평가 영향 줄까

에어프로덕츠코리아와 SK스페셜티는 모두 가스 회사로 분류되지만, 사업 분야에선 다소 차이가 있다. 가스 시장은 크게 대규모로 다양한 산업에서 활용되는 산업용 가스(Bulk gas)와 고순도와 정밀성을 요구하는 특수가스(Specialty gas)로 나뉘는데, 에어프로덕츠코리아는 산업용 가스 제조사고 SK스페셜티는 특수가스 제조사다.

산업용 가스 제조사는 파이프라인을 통해 장기·지속적인 공급을 요하는 경우가 많기 때문에 5년~10년 이상의 장기 계약이 일반적이다. 또 대형 저장 탱크나 파이프라인으로 공급되기에 인프라성 자산으로서의 장점도 부각된다. 동종업계인 에어퍼스트(IMM PE), DIG에어가스(맥쿼리PE) 등은 일찍이 사모펀드에 인수된 바 있다.

특수가스 제조사는 반도체나 제약 등 산업 발전이 빠른 분야의 유연한 수요에 대응하는 경우가 많다. 계약 형태도 1년 단위의 단기 계약이 대부분이다. 반도체 전방 시장의 호황으로 현재 실적은 나쁘지 않지만, 업황에 민감하다는 단점이 있다. 최근 이 분야 세계 3위 효성화학 특수가스사업부가 1조 2000억원에 매각됐다. SK스페셜티는 생산량 기준 세계 1위다.

에어프로덕츠코리아는 1973년 한국가스공업으로 설립돼 1999년 에어프로덕츠 자회사로 편입됐다. 이후 2016년 버슘머트리얼코리아(특수가스)와 사업부 분할을 통해 현재의 에어프로덕츠코리아가 탄생했다. SK스페셜티는 1982년 설립된 대백물산이 전신이다. 2008년 OCI그룹을 거쳐 2015년 SK그룹에 SK머티리얼즈라는 이름으로 편입된 후 2022년 지금의 간판을 갖게 됐다.

대형 PEF 대기…동시 참전 가능성도

이번 인수전은 자금 여력이 넉넉한 대형 사모펀드들의 각축전이 될 전망이다. 에어프로덕츠코리아는 아이스퀘어드캐피털과 MBK파트너스, SK스페셜티는 한앤컴퍼니가 예비입찰에 참여할 것으로 거론됐다. 글로벌 사모펀드 콜버그크래비스로버츠(KKR)와 브록필드자산운용은 양측 인수전에 모두 참전할 거란 전망도 나오고 있다.

다만 양사 예비입찰이 같은 날 마감된다는 점에서 흥행 여부가 갈릴 가능성도 있다. 양사 몸값이 조단위에 이르는데다 딜에 투입할 인력이 한정적인 만큼 두 곳 모두에 베팅하기는 쉽지 않다는 설명이다. IB업계 관계자는 “원매자별로 투입 가능한 자금 여력과 회사별 사업성, 미래 성장성 등을 평가해 참여를 결정할 것”이라며 “예비입찰 흥행 여부에 따라 향후 본입찰 결과를 점쳐볼 수 있을 것”이라고 밝혔다.

![공정위, 현대건설 현장조사…‘尹관저 골프장 공사' 정조준[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021201342t.jpg)