26일 업계에 따르면 LG화학(051910)은 지난 24일 중국 화유그룹 산하 유산과 2026년 양산을 목표로 모로코에 연산 5만톤(t) 규모의 리튬인산철(LFP) 양극재 합작공장을 설립한다고 발표했다. LG화학은 이곳에서 북미 지역에 공급할 LFP 양극재를 생산할 계획이다. 모로코는 미국과 자유무역협정(FTA) 체결국이기 때문에 이곳에서 생산한 양극재는 미국의 인플레이션감축법(IRA) 보조금 요건을 충족할 수 있다.

|

미국 정부는 중국·러시아·이란·북한을 FEOC로 지정했지만 어떤 기업을 어떤 형식으로 제재할지 구체적 규정을 내놓지 않은 상태다. 미국에서 IRA에 따른 전기차 세액공제를 받으려면 오는 2025년부터 비율과 관계없이 배터리에 해외우려단체에서 조달한 핵심 광물을 써서는 안 된다. LG화학의 이번 발표는 만약 화유그룹이 FEOC 명단에 포함될 경우 합작사(JV)에서 LG화학의 지분율을 끌어올리는 방법을 통해 IRA 보조금 혜택을 받겠다는 의미로 해석된다.

국내 업체들이 이 같은 위험을 감수하면서 중국과 제휴에 나선 것은 ‘탈(脫)중국’ 노력에도 불구하고 여전히 핵심 광물의 중국 의존도가 높기 때문이다. 한국무역협회에 따르면 올해 1~7월 배터리 핵심 광물 중국 수입 의존도는 수산화리튬 84.4%, 코발트 81%, 천연 흑연 89.6%에 달한다. 양극재 가격의 70%를 차지하는 핵심 원료인 전구체의 경우 올해 상반기 국내에 수입된 물량의 약 97%가 중국산으로 나타났다.

|

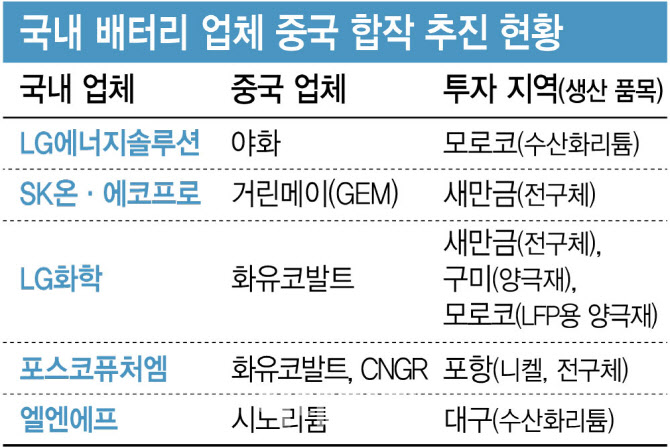

이미 다수의 국내 배터리 셀·소재 업체가 중국과 손잡은 상태다. LG에너지솔루션(373220)은 지난 4월 중국 야화와 모로코에 생산시설을 건설하고 삼원계 양극재 핵심 원료인 수산화리튬 생산에 나섰다. SK온과 에코프로머티리얼즈는 중국 거린메이(GEM)와, LG화학은 화유코발트와 함께 국내에서 전구체를 생산하기로 했다. 포스코퓨처엠(003670)은 화유코발트, CNGR과 니켈·전구체 분야에서 협력하기로 했다.

다만 미국이 FEOC 최종 규정을 내놓기 전이어서 조 단위 투자가 예정된 프로젝트들이 무산될 가능성에 대한 우려도 나온다. 무협은 ‘IRA 시행 지침이 우리나라 배터리 공급망에 미칠 영향’ 보고서에서 “전구체를 중국에서 수입할 경우 FEOC 조건에 따라 세액공제 대상에서 제외될 가능성이 높다”며 “미국이 기준을 강화해 중국 기업과의 합작사도 세액공제 대상에서 제외한다면 최악의 경우 사업을 철회하거나 다른 파트너를 구해야 할 가능성도 있다”고 지적했다.

이에 국내 기업들은 미국 정부에 FEOC 관련 사업 불확실성 해소를 요청하고 있다. 한국을 방문한 돈 그레이브스 미국 상무부 부장관은 지난 22일 우리나라 주요 이차전지 기업의 경영진들을 비공개로 만나 의견을 청취한 것으로 전해졌다. 업계는 이번 회동에서 FEOC가 어느 곳인지를 명확히 함으로써 대규모 투자 등에 따르는 불확실성을 해소해달라는 요청을 한 것으로 알려졌다.

업계 관계자는 “FEOC 세부안이 나오지 않은 상황이라 조심스럽지만, 그렇다고 해서 주요 공급망인 중국을 배제한 채 미국의 발표만을 기다릴 수도 없는 입장”이라며 “배터리 소재 공급망을 중국이 장악한 상황에서 시장에서 현실적으로 중국을 완전히 배제하는 것은 불가능하다는 걸 미국 정부도 알고 있을 것”이라고 말했다.

|

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)