|

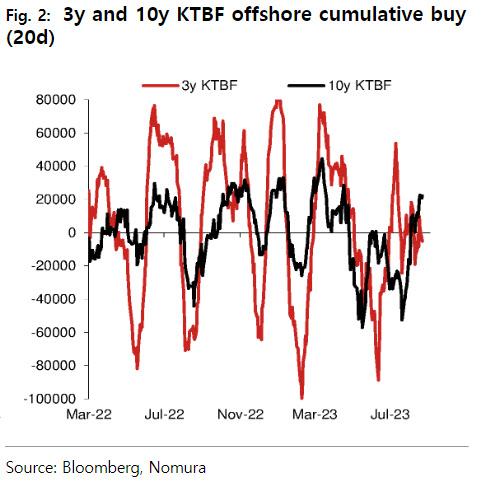

역외시장 참여자들의 3년 국채선물 순매도는 향후 국고채 3년물 가격이 하락, 10년 국채선물 순매수는 향후 10년물 가격이 상승하는 데에 베팅한 것으로 풀이된다. 채권의 금리와 가격은 반비례하는 만큼 3년물 금리가 상승, 10년물 금리가 하락하면서 플래트닝(수익률곡선 평탄화)에 베팅한 셈이다.

리웅 연구원은 “이번주 예정된 9월 연방공개시장위원회(FOMC)에서 미국 채권 금리수익률 곡선이 가팔라질 경우 리스크가 발생할 수 있다”고 짚었다. 수익률곡선 기울기가 가팔라지는 경우에는 단기물 금리의 하락(불 스티프닝) 또는 장기물 금리의 상승(베어 스티프닝)이 해당한다.

이어 그는 플래트닝 가능성을 80%에서 75%로 하향 조정했다. 리웅 연구원은 “한국은행이 기준금리를 추가인상하지 않을 것이란 가정 하에서 보면 현재 상당한 위험프리미엄이 가격에 책정돼있다”고 분석했다.

또한 “8월부터 플래트닝 포지션을 구축했을 당시 우리의 견해는 한국은행이 8월 통화정책회의에서 매파적 혹은 신중한 기조를 유지할 수 있고 장기적으로는 보수적인 재정 기조가 뒷받침될 것이라고 봤기 때문”이라고 부연했다.

리웅 연구원은 “여전히 해당 견해를 유지하고는 있지만 이미 3개월부터 6개월 시점까지의 선도금리계약(FRA)과 6개월부터 9개월 시점까지의 FRA를 살펴보면 이미 4% 금리 수준, 정책 금리보다 50bp 높은 수준에서 거래되고 있다”고 강조했다.

이에 차익실현에 들어갈 것을 조언했다. 그는 “3년물과 10년물 차액결제금리스왑(NDIRS) 플래트닝 포지션에서 차익실현에 들어갈 때”라고 전했다.

![[단독]정부, 최저임금 적용 않는 '외국 가사사용인' 도입안 철회](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600108t.jpg)

!['히로시마 원폭 1500배 에너지' 30만명 희생 인도양 대지진 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600021t.jpg)