|

풋락커는 1879년 설립된 스포츠용 신발 및 의류 소매 판매 기업으로 26개국에서 2600여개의 매장을 운영하고 있다. 특히 북미 지역 최대 규모의 전문 소매점이다. 나이키, 아디다스, 뉴발란스, 푸마, 크록스 등 유명 브랜드 제품을 판매하고 있으며, 특히 나이키 매출 비중이 높은 편이다. 풋락커 자회사로는 키즈풋락커, 챔스스포츠, 아트모스, WSS 등이 있다.

풋락커는 최근 성장 둔화 및 수익성 악화가 본격화되면서 어려움을 겪고 있다. 매출 감소 및 재고 이슈를 해결하지 못하면서 마진 악화로 이어지고 있는 상황. 이에 따라 지난 8월에는 분기 배당 일시 중단이란 조치마저 내리게 됐다. 유동성 확보를 위한 불가피한 조치라는 입장이지만 투자자들의 실망감은 컸다. 올해 주가수익률은 -39%에 달한다.

|

폴 레후에즈는 또 나이키에 대한 과도한 매출 의존도를 지적했다. 그는 “전체 매출의 64%가 나이키 브랜드에서 발생한다”며 “이는 회사의 운명을 스스로 통제할 수 있는 능력이 제한적이라는 것을 의미한다”고 경고했다. 이어 “나이키가 자체적인 D2C(소비자 직접 매출) 전략 강화 등으로 풋락커에 대한 제품 할당량을 줄이고 있다”며 “이에 따라 풋락커가 가장 수요가 많은 제품 확보에 어려움을 겪고 있다”고 강조했다. 나이키는 풋락커에 대한 제품 할당을 줄이고 있지만 고소득 소비자에게 노출도가 큰 딕스스포팅 굿즈에는 제품 할당을 확대하고 있는 것으로 알려졌다.

폴 레후에즈는 오는 29일로 예정된 2024회계연도 3분기(8~10월) 실적에 대한 경계심도 드러냈다. 앞서 지난 8월23일 풋락커가 실망스런 2분기 실적과 배당 중단 소식을 발표하면서 이날 주가가 28% 급락한 바 있다.

폴 레후에즈는 풋락커의 3분기 동일매장 매출 성장률을 -11%로 추정하면서 주당순이익(EPS) 추정치도 종전 0.26달러에서 0.10달러로 대폭 낮췄다. 현재 월가 예상치인 -9.7%, 0.22달러보다 크게 낮은 수준이다. 그는 “풋락커의 경영진이 이번 3분기 실적 발표에서 연간 EPS 가이던스를 1달러 수준으로 하향 조정할 것”이라며 “이는 4분기 실적도 부진하다는 것을 시사하는 것”이라고 전망했다. 풋락커는 지난 3월 연간 EPS 가이던스를 3.35~3.65달러로 제시했지만 5월 2~2.25달러, 8월 1.3~1.5달러로 낮춘 바 있다.

폴 레후에즈는 “어려운 거시적 환경을 고려할 때 내년에도 턴어라운드가 어려워 보인다”며 “투자위험 대비 기대수익이 아래쪽으로 너무 치우쳐 있다”고 지적했다. 풋락커의 투자매력이 낮다는 얘기다.

씨티그룹에서 분석한 신용카드 데이터에 따르면 운동화 및 의류 부문의 신용카드 결제액이 지난 2분기에는 전년대비 2% 감소했지만 3분기에는 6% 감소하는 등 풋락커를 둘러싼 환경이 우호적이지 않은 상황이다.

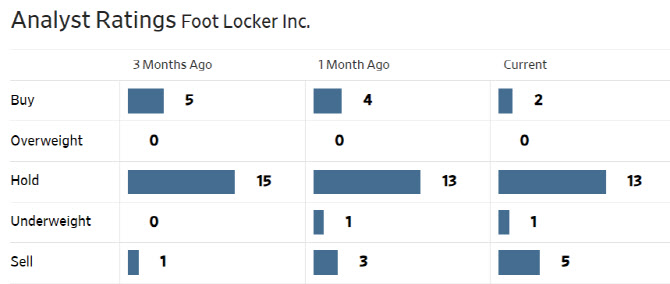

한편 월가에서 풋락커에 대해 투자의견을 제시한 애널리스트는 총 21명으로 이 중 2명(8%)만 매수 의견을 유지하고 있다. 투자의견 컨센서스는 ‘보유(중립)’다. 평균 목표주가는 18.06달러로 이날 종가보다 22% 낮다. 최고가 역시 23달러에 그친다.

|

※네이버 기자구독을 하시면 흥미롭고 재미있는 미국 종목 이야기를 빠르게 받아보실 수 있습니다. 미국 주식이든 국내 주식이든 변동엔 이유가 있습니다. 자연히 모든 투자에도 이유가 있어야 합니다. 그 이유를 찾아가는 길을 여러분과 함께 하겠습니다.

이데일리 유재희 기자가 서학 개미들의 길잡이가 되겠습니다. 매주 월~금 오전 7시40분 유튜브 라이브로 찾아가는 이유 누나의 ‘이유TV’ 많은 관심 부탁드립니다.

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)