|

[뉴욕=이데일리 김정남 특파원] 미국 기업공개(IPO) 시장에 ‘역대급’ 광풍이 불고 있다. 미국에서 상장해 자금을 조달하겠다는 기업들이 사상 최대 규모로 넘치고 있는 데다 여기에 투자하겠다는 개미들의 관심까지 높아지고 있어서다. 다만 일각에서는 부쩍 높아진 증시 조정론과 함께 거품을 우려하는 목소리가 나온다.

‘역대급 활황’ 보이는 미 IPO 시장

7일(현지시간) 르네상스캐피털에 따르면 올해 들어 이날까지 미국 IPO 규모는 964억달러(약 112조원)를 기록했다. IPO는 기업이 상장 절차 등을 밟기 위해 실시하는 외부 투자자들에 대한 첫 주식 공매를 말한다.

올해 IPO 규모는 미국 역사상 최대다. 닷컴 붐 속에 970억달러를 기록했던 2000년 당시가 한 해 통틀어 역대 최대 규모인데, 올해가 3분의2 지난 시점에서 이미 그 규모까지 불어났다. 2015~2020년 IPO 규모는 매해 300억달러→188억달러→355억달러→469억달러→463억달러→782억달러였다. IPO는 통상 주가가 높고 투자 수요가 많을 때 늘어난다. 현재 뉴욕 증시 3대 지수는 역사상 최고점에 있다.

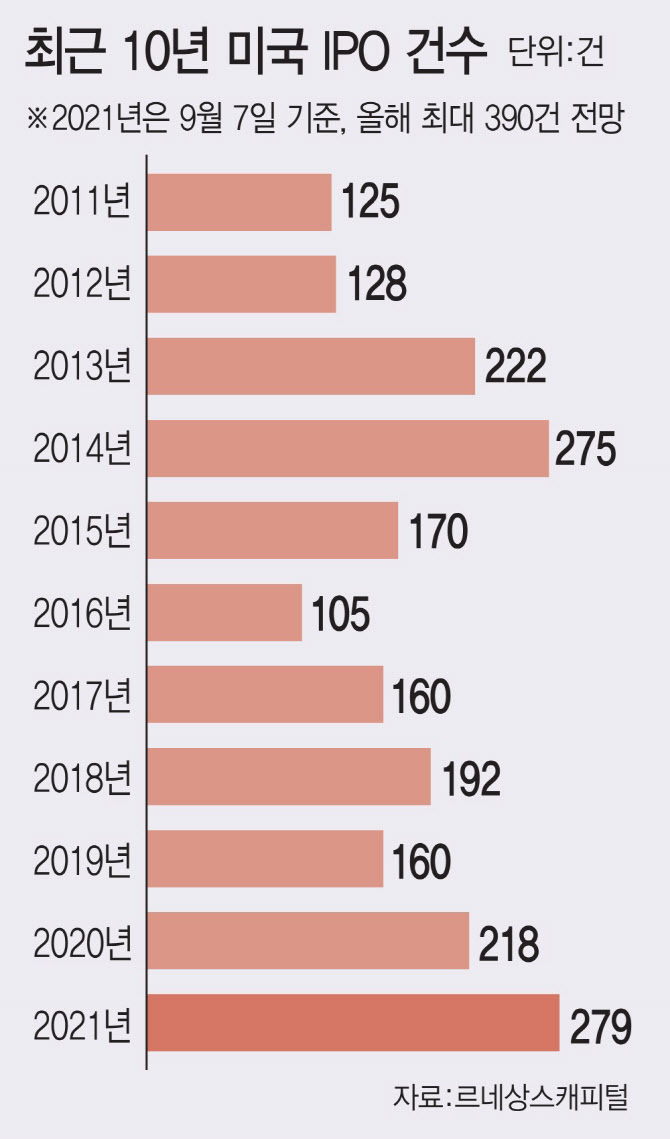

르네상스캐피털 집계를 보면 올해 미국 내 IPO 건수는 279건에 달했다. 이미 지난해 전체 건수(218건)를 넘었다. 이 역시 사상 최대치 경신이 유력하다.

업종별로 보면 헬스케어 관련 기업이 42%로 가장 높았다. 정보기술(30%)이 그 뒤를 이었다. 주식거래 앱 로빈후드, 핀테크 스타트업 소피, 데이트 앱 범블, 가상자산 거래소 코인베이스, 메타버스 기업 로블록스, 인공지능(AI) 대출 플랫폼 업스타트홀딩스 등이 대표적이다. 20여년 전 닷컴 붐 때와 마찬가지로 테크 스타트업이 IPO 활황을 주도하고 있는 셈이다.

IPO 투자 광풍이 부는 것은 시장에 돈이 넘치기 때문이다. 예컨대 로빈후드의 경우 지난 7월29일 나스닥에 데뷔한 이후 4거래일 만에 주당 70.39달러까지 치솟았다. 공모가(38달러)의 두 배 가까운 가격이다. 업스타트 역시 마찬가지다. 투자분석회사 EMJ 캐피털의 에릭 잭슨 창립자는 올해 이미 500% 이상 폭등한 업스타트를 두고 “아직 상승 여력이 남았다”고 전망했다.

빌 스미스 르네상스캐피털 최고경영자(CEO)는 “주식시장이 강세를 보일 경우 올해 안에 90~110개 기업이 추가로 IPO에 나서 300억달러를 조달할 것”이라고 했다. 올해 IPO를 통해 증시에 데뷔하는 기업이 400개에 육박하고, 그 조달 규모는 1300억달러 가까이 될 것이라는 의미다. 그릭 요거트 업체 초바니, 장보기 앱 인스타카트, 인도 최대 전자상거래 업체 플립카트 등이 현재 대기하고 있는 ‘대어급’ 업체다.

긴축 돌입할 텐데…일각서 거품론

IPO와 함께 인수합병(M&A) 시장이 달아오르는 것도 역대급 유동성의 방증이다. 월스트리트저널(WSJ)이 금융정보업체 딜로직을 인용한 보도를 보면, 올해 들어 8월까지 미국에서 1조8000억달러 규모의 M&A가 이뤄졌다. 딜로직이 집계를 시작한 1995년 이후 최대다. 정보기술 분야의 초대형 M&A가 가장 많았다.

다만 일각에서는 거품을 우려하는 목소리가 동시에 나온다. 미국 IPO 기업들의 주가 흐름을 반영하는 르네상스 IPO 지수는 지난 23일 기준 1년새 47.08% 올랐다. 스탠더드앤드푸어스(S&P) 500 지수 상승률(36.78%)을 10%포인트 이상 웃돌았다. 뉴욕 증시가 연일 신고점을 갈아치우고 있는데, IPO 시장이 더 과열돼 있다는 의미다.

특히 최근 인플레이션 압력이 커지면서 월가에서는 긴축 우려가 높아져 있다. 일부 투자은행(IB)들은 뉴욕 증시 주요 지수의 조정론을 언급하는 기류다. 시중 유동성에 의존하는, 다시 말해 업종만 보고 투자해도 수익을 내는 IPO 광풍이 지속할 수 없다는 경고가 많아진 이유다. 월가 한 금융사 인사는 “2000년 닷컴 버블 때 수많은 벤처들이 사라진 걸 기억할 필요가 있다”며 “유동성이 줄어드는 시점에서는 (유망 업종 내에서도 성장성이 큰 기업에 대한) 옥석 가리기가 필요하다”고 했다.

스미스 CEO는 “올해 가을 IPO는 여름의 광적인 속도와 비교해 더뎌질 것”이라며 “8월 IPO 신청부터 전달에 비해 줄었다”고 말했다.

|