박종선 유진투자증권 연구원은 “3분기 잠정 매출액은 537억원으로 전년 동기 대비 10.9% 증가했지만 영업이익은 43억원으로 4.9% 감소했다”며 “시장 컨센서스(매출 563억원, 영업이익 63억원) 대비 각각 4.7%, 31.7% 하회했다”고 설명했다.

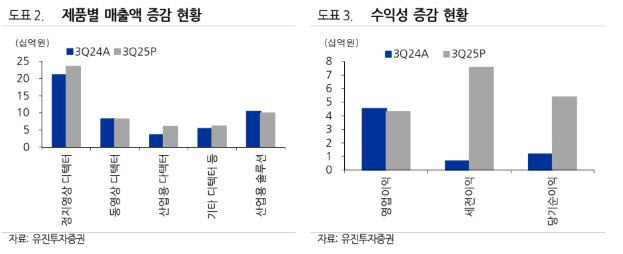

박종선 연구원은 “북미 지역은 전년 동기 대비 27.4% 감소했지만 유럽(18.9%), 일본(19.4%), 중국(29.4%) 매출 증가가 성장을 견인했다”며 “특히 정지영상 디텍터 매출이 11.9% 늘고 산업용·기타 디텍터 매출도 각각 71.0%, 14.6% 증가했다”고 분석했다.

그는 “매출 증가에도 불구하고 수익성은 매출원가율 상승(57.5%→59.3%)으로 하락했다”며 “다만 4분기는 성수기 진입과 함께 유럽 지역 신제품 인증 효과로 매출액 651억원, 영업이익 87억원으로 전년 동기 대비 각각 8.9%, 25% 증가할 것”이라고 내다봤다.

박 연구원은 “목표주가는 2025년 예상 주당순이익(EPS) 1773원에 유사 기업 평균 주가수익비율(PER) 28.2배의 50%를 할인한 14.1배를 적용해 산정했다”며 “신제품 중심의 성장세와 안정적 해외 매출 기반을 감안하면 장기 성장 가능성은 유효하다”고 평가했다.

|

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)