|

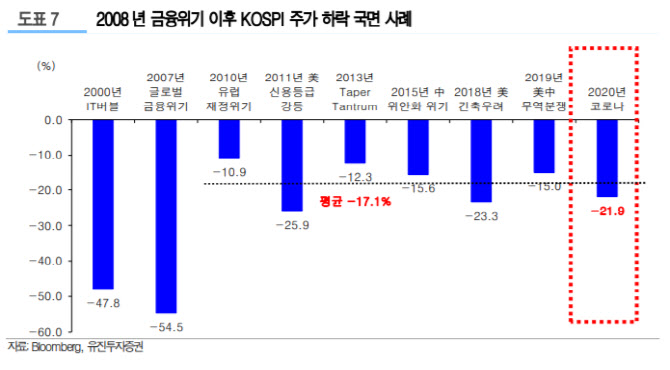

코스피 지수도 지난 일주일 동안 13%나 급락했다. 2011년 9월, 즉 8년 전 주가로 돌아갔다. 안전자산인 채권, 금 가격도 하락했다.

허 연구원은 “이번 위기가 레버리지 및 버블 붕괴 국면이라면 추가 하락이 불가피하나 코로나19에 의한 일시적인 충격과 그에 따른 침체가 원인이라면 단기 주가 하락은 멈출 시점”이라고 말했다.

관건은 현재의 위기가 금융위기로 번질 것이냐다. 허 연구원은 “금융위기로 보긴 이르다”며 “금융위기 이후 저금리가 이어지면서 부실 위험은 높아졌다. 2008년과 같은 미국 가계부채 또는 금융회사 위기로 단정짓기 어렵다. 금융위기 이후 미국 가계 부채 비율은 하락했고 은행을 통한 차입 비율도 떨어졌다”고 설명했다.

현재는 부채 상환 능력이 문제가 아니라 현금 흐름의 문제라는 설명이다. 허 연구원은 “코로나19로 인해 경제활동이 멈춰버리면서 현금이 부족한 기업들이나 가계의 자금난이 발생할 우려가 높아졌다”며 “달러 자금시장의 차입 위험을 의미하는 리보-OIS 스프레드는 금융위기 이후 가장 높다”고 말했다.

이런 금융위기 가능성 등을 우려해 코스피 지수는 올해 기업이익 10% 감소 수준을 반영할 정도로 급락했다. 코스피 지수 1680은 이익 10% 감소를 반영한 수준이다. 허 연구원은 “코스피 주가 속도만 보면 단기적으로 과한 측면이 있으나 안심하긴 이르다”고 말했다.

허 연구원은 “갑작스러운 경제 활동 중단으로 기업들의 자금난이 신용경색으로 이어질 수 있다”며 “누구나 현금 확보에 주력하게 되면 주가가 반등하더라도 지속성과 연속성은 떨어지게 된다”고 설명했다. 이어 “당장은 정책도 한계가 있다. 미 하원은 코로나 검사 무료, 실업수당 확대, 노약자 식량 지원 등 코로나 지원안에 합의했으나 이는 사회취약계층에 도움이 될 뿐 기업 도산 위험을 막지는 못하다”고 덧붙였다.

허 연구원은 “연방준비제도(Fed·연준)가 전격적으로 금리를 0%로 인하하고 양적완화도 재개했으나 이보단 민간 자산 매입 등 신용위험 확산을 막는 정책이 필요하다”고 밝혔다. 2008년 연준은 한시적으로 부실자산 구제 프로그램(TARP·Troubled Asset Relief Program) 또는 민관합동투자프로그램(PPIP·Public Private Investment Program)를 통해 민간 자산을 매입하거나 민간 자산을 담보로 대출한 바 있다.

![“쓰레기를 샀다니…” 여성복 반품률 80%…中 온라인쇼핑 이면[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111500816t.jpg)