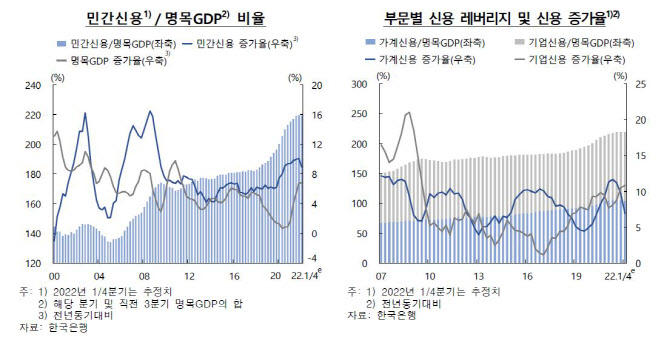

명목 국내총생산(GDP) 대비 민간신용 비율은 219.4%로 사상 최고 수준에서 소폭 하락했지만 장기 추세선을 여전히 상회하고 있다. 가계대출 감소에 가계신용 비율은 하락했으나 기업신용 비율이 115%에 육박, 역대 최고 수준을 기록했다.

한국은행 금융통화위원회는 22일 회의를 열고 이 같은 내용의 상반기 금융안정보고서를 의결했다.

|

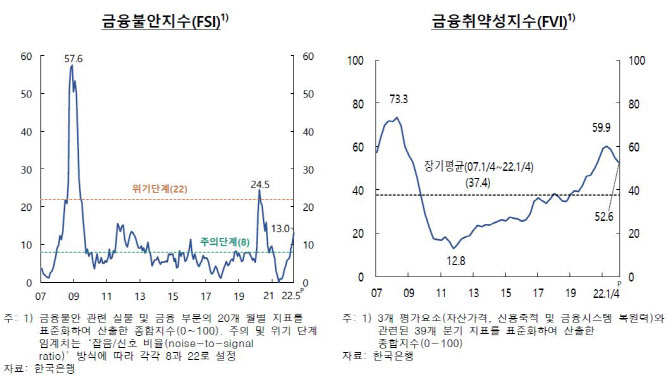

반면 금융시스템 내 중장기적 취약성을 보여주는 금융취약성 지수(FVI)는 올 1분기엔 52.6을 기록, 작년 하반기 이후 계속 하락하고 있다.

한은 관계자는 “주가나 주택 가격 등이 하락하면 밸류에이션 대비 과열 정도가 덜하기 때문에 금융취약성 지수와 금융불안지수가 반대로 가는 경우가 있다”며 “가계대출 감소에 민간신용 비율이 하락한 것도 취약성 지수 하락에 영향을 미쳤다”고 설명했다. 그러나 여전히 가계부채와 주택 가격 수준 자체가 높기 때문에 금융취약성 지수는 2007년 이후 장기평균선인 37.4보다 높다.

|

가계신용 비율은 104.5%로 전분기(105.8%)보다 1.3%포인트 하락했다. 가계신용이 전분기 9.7% 증가한 반면 1분기엔 6.9% 증가하는 데 그쳤기 때문이다. 가계신용 비율은 2분기 연속 하락, 장기평균선보다 1.0%포인트밖에 높지 않았다. 반면 기업신용 비율은 114.9%로 2000년 이후 최고치를 기록했다. 기업신용은 전분기와 올 1분기 각각 10.5%, 10.8% 증가했다. 장기 평균선과도 6.7%포인트 더 높다.

가계와 기업부채는 서로 상반된 흐름을 보이고 있다. 가계부채(가계대출+판매신용)는 3월말 1859조4000억원으로 1년 전보다 5.4% 증가했다. 전분기(7.6%)보다 증가세가 둔화된 것이다. 이예 따라 처분가능 소득 대비 가계부채 비율은 168.9%로 전년말보다 2.2%포인트 하락했다. 2개 분기 연속 하락세다. 가계의 금융자산 대비 금융부채 비율은 45.0%로 작년말(45.6%) 대비 소폭 하락했다.

반면 기업대출은 1609조원으로 1년 전보다 14.8%나 급증했다. 회사채는 1분기 1조6000억원 발행하는 데 그쳤으나 기업어음(CP)가 4조원 가량 순발행되는 등 회사채보다 CP를 통해 자금 조달이 늘어난 게 특징이다. 기업의 부채비율은 작년말 80.1%로 전년말(77.2%)에 비해 소폭 상승했다. 다만 부채비율이 200%를 초과하는 부채 과다 기업의 비중은 15.3%에서 14.6%로 줄었다. 영업이익이 크게 늘어나면서 작년 이자보상배율은 8.9배로 전년(4.6배)보다 크게 증가했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)