|

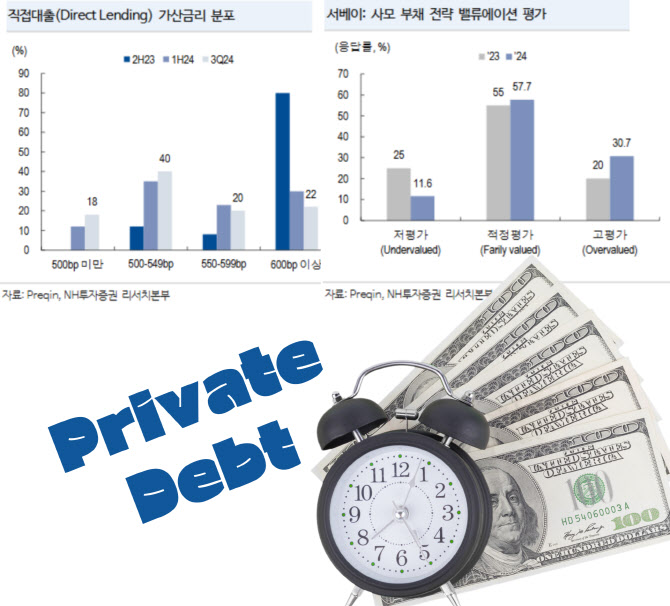

코로나19 팬데믹 이후 각국 중앙은행이 금리인하에 나서면서 사모주식(PE)과 벤처캐피탈(VC) 전략이 각광받았지만, 미국 연준의 긴축 이후 절대금리 수준이 높아지고 사모부채 전략이 높은 수익률을 올리자 투자수요가 크게 증가하면서 가산금리도 크게 하락한 것이다. 그만큼 사모부채 자산 가격이 상대적으로 많이 올랐다는 의미다.

시장 참여자들 사이에서 지난해보다 올해 사모부채 전략이 고평가됐다고 보는 시각도 늘었다. 프레킨 조사를 보면 올해 사모부채 밸류에이션이 적정하다고 보는 응답이 57.7%로 절반 이상을 기록하긴 했지만 고평가됐다는 응답은 작년 20%에서 올해 30.7%로 늘었다. 반대로 저평가됐다는 인식은 25%에서 11.6%로 줄었다.

다만 현재 고금리 대출상품의 부실화를 우려할 수준은 아니라고 판단했다. 김준수 NH투자증권 연구원은 “사모부채 시장의 현물지급(Payment-In-Kind) 비중으로 공모발행 회사채나 레버리지 론 부도율을 갈음할 수 있다”며 “이 비중이 팬데믹 위기 당시와 글로벌 긴축 사이클에서 증가세를 나타내다 현재 4% 수준에서 안정적으로 유지되고 있다”고 설명했다.

이같은 상황에서는 자산담보부 대출 등과 같은 상품이 각광받을 것이란 전망이다.

김 연구원은 “가산금리과 기준금리 모두 하락세를 보이고 있는 만큼 더 높은 수익률을 추구하기보다는 원리금 상환의 안정성을 제고하는 방향으로 수요가 옮겨갈 것”이라며 “최근 들어 사모부채 전략 가운데 자산 담보부 대출 전략이 각광받고 있는 것도 이 때문”이라고 말했다.

자산담보부 대출은 원리금을 동시에 상환하기 때문에 원금손실에 대한 우려가 직접대출보다 낮고, 변동금리와 고정금리가 혼합된 구조를 갖고 있어 기준금리 인하에도 수익률 저하폭이 낮다. 채무 불이행시 손실 규모가 직접대출보다 자산담보부 대출이 더 보수적이라는 점에서 향후 경기 불확실성에 대응한 투자 전략으로 자금 쏠림이 이어질 것이란 전망이다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)