23일 국회 국토교통위원회 소속 소병훈 더불어민주당 의원이 주택자금조달계획서 세부내역을 분석한 결과 전체 주택매입자금의 절반 이상을 그 밖의 차입금으로 조달한 건수가 2019년 1256건에서 2020년 3880건으로 209% 증가한 데 이어 올해는 8월말 기준 4224건으로 전년 동기 1733건보다 144% 증가한 것으로 확인됐다.

|

그 밖의 차입금은 일반적으로 돈을 빌려준 사람과 빌린 사람의 관계가 가족이나 지인인 경우가 많기 때문에 이자 납부나 원금 상환이 제대로 이루어지지 않는 경우가 많고 증여세를 회피한 편법 증여의 수단으로 자주 악용된다.

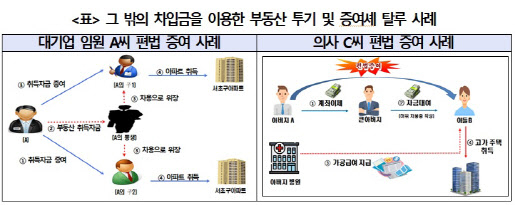

실제로 국세청은 최근 수년간그 밖의 차입금을 이용한 ‘편법 증여’ 사례를 다수 적발해왔다.

지난 2018년에는 대기업 임원 A씨가 자신의 두 아들에게 증여할 주택 매입자금을 자신의 동생인 B씨에게 전달하고 이후 B씨가 자신의 두 아들에게 돈을 빌려주도록 해서 자신의 두 아들이 서울시 서초구 소재 아파트를 각각 구입할 수 있도록 도운 사실을 밝혀냈다.

또 작년 7월 국세청은 의사 C씨가 증여세를 피해 자신의 아들에게 주택 매입자금을 증여하기 위해서 자신의 형 D씨에게 주택 매입자금을 전달하고 D씨가 자신의 아들에게 돈을 빌려주도록 한 사실을 밝혀냈다. C씨는 국세청의 감시를 피하기 위해서 자신의 아들이 자신이 운영하는 병원에서 일한 사실이 없는데도 불구하고 급여를 지급하여 원금과 이자를 상환하도록 했다.

|

전체 주택매입자금의 50% 이상을 그 밖의 차입금으로 조달한 1만 2115건 가운데 그 밖의 차입금으로 50억 원 이상을 조달한 건수는 5건, 30억 원 이상 50억 원 미만을 조달한 건수는 18건, 20억 원 이상 30억 원 미만을 조달한 건수는 37건, 10억 이상 2억 원 미만을 조달한 건수는 281건으로 10억 원 이상 조달한 건수가 341건에 달했다.

실제로 작년 6월 서울시 용산구 이촌동의 한 아파트를 31억 7000만원에 산 E씨는 31억 7000만원을 자신의 아버지에게서 빌렸는데 만약 E씨가 은행에서 30년 만기, 연이율 2.70%, 원리금 균등분할상환을 조건으로 31억 7000만원을 빌렸다면 그는 매월 약 1286만원을 납부해야 한다. 또 31억 7000만원을 증여받는 경우 E씨는 총 10억 6700만원의 증여세를 납부해야 한다.

또한 작년 8월 서울시 용산구 주성동의 한 주택을 19억 9000만원에 산 1997년생 F씨도 주택 매입자금의 89.9%를 차지하는 17억 9000만원을 어머니에게 빌려서 마련했다. 만약 F씨가 어머니가 아닌 은행에서 30년 만기, 연이율 2.70%, 원리금 균등분할상환을 조건으로 17억 9000만원을 빌렸다면 그는 매월 은행에 726만원을 상환해야 한다.

17억 9000만원을 어머니로부터 증여받는 경우 F씨는 총 5억 1992만원의 증여세를 납부해야 한다.

소병훈 의원은 “대학을 갓 졸업한 만 24세 청년이 어머니에게 매월 726만원씩 상환하는 것이 과연 가능하겠느냐”며 “이는 5억 1992만원에 달하는 증여세를 내지 않기 위해 편법으로 증여한 사례로 보이기에 국토교통부와 국세청이 조사해볼 필요가 있다”고 주장했다.