민주당 대선 후보인 카멀라 해리스 부통령과 공화당 후보인 도널드 트럼프 대통령은 세수 확보를 위한 정책을 내놓지 않아 향후 10년간 수조달러의 재정적자를 더 늘릴 전망이라 미국의 부채 문제는 보다 심각해질 수밖에 없다.

|

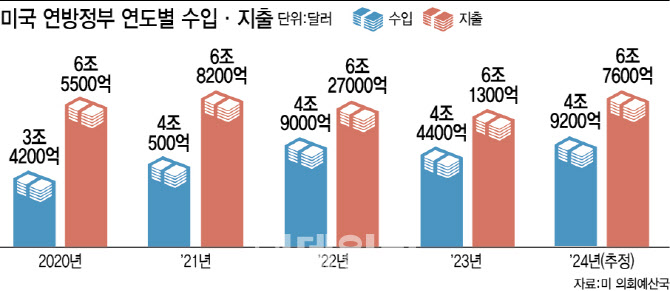

미 의회예산국(CBO)에 따르면 미국 정부는 2024년 회계연도(2023년 10월~2024년 9월) 기간 총 4조9200억달러의 수입을 거둔 반면, 6조7600억달러를 지출해, 적자규모가 1조8400억달러에 달할 것으로 추정됐다.

소셜시큐리티(노령연금) 및 메디케어(고령자 의료보험) 비용도 전년 대비 6%가량 늘었다. 이에 따라 사회보장 지출 증가로 정부 지출은 전년 대비 10%가량 증가했다. 특히 고금리에 다른 부채 이자 비용이 전년 대비 34% 급증한 9500억달러를 기록했다. 매년 정부가 내는 이자비용이 미 국방부 예산보다 많은 것이다.

미국의 재정 적자는 추세적으로 가파르게 늘어나고 있다. 코로나19확산 당시에 막대한 임시 보조금을 투입하면서 재정적자는 2020년 3조1300억 달러, 2021년 2조7700억 달러를 각각 기록했다. 2022년 1조3700억 달러로 줄어들긴 했지만, 2023년 1조6900억 달러에 이어 2024년에 적자 규모가 다시 증가세를 보이고 있는 상황이다. 이에 따라 미국의 총 국가부채 규모는 35조7000억달러 수준까지 늘어났다.

|

문제는 이같은 재정적자가 줄어들 기미가 전혀 없다는 점이다. 다음 달 대선을 앞두고 공화당 후보인 도널드 트럼프 전 대통령과 민주당 후보인 카멀라 해리스 부통령이 천문학적 비용이 들어가는 공약을 내세우고 있기 때문이다. 미국 대선 현장에선 국가 부채를 우려하는 목소리가 거의 나오지 않고 있다.

초당파적 성격인 비영리기구인 ‘책임 있는 연방예산위원회’(CRFB)는 트럼프 전 대통령이 차기 미국 대통령으로 당선될 경우, 향후 10년간 미국 재정적자가 7조5000억달러 늘어날 것으로 추산하고 있다. 트럼프의 대표적인 공약은 감세다. 트럼프 전 대통령은 1기 집권 당시 2017년 법인세 인하, 개인소득세 과세 지표 조정, 표준 공제액 증가 등의 내용을 담은 감세와 일자리법(TCJA)을 시행했는데, 2025년말 일몰을 앞둔 이 법을 영구적으로 시행하겠다고 공약하고 있다. 이같은 트럼프의 감세정책이 10년간 5조3500억달러의 적자를 기록할 것이라는 게 CRFB의 전망이다.

해리스 부통령은 트럼프 감세 연장에 대해 줄곧 반대했지만, 최근에는 지지율을 끌어오기 위해 ‘우클릭’ 했다. 연봉 40만달러 미만인 중·저소득층에게는 TCJA를 연장하겠다고 공약한 것이다. CRFB는 해리스의 공약이 시행될 경우 미국의 재정적자가 3조달러 늘어날 것으로 예상했다. 해리스는 또 자녀 세액 공제와 소득세 공제를 크게 확대할 예정인데 이 경우 적자가 1조3500억달러 늘어날 것으로 추정됐다. 이에 따라 해리스가 당선될 경우에도 10년간 미국의 재정적자는 3조5000억달러 증가할 전망이다.

|

미국의 재정적자가 늘어날수록 국채금리에 영향이 미칠 수밖에 없다. 대규모 재정적자 지속으로 국채발행이 크게 증가하면서 수급불안에 투자자들은 높은 보상(기간프리미엄)을 요구하게 되고 국채금리가 오를 수밖에 없는 구조다. 주요 헤지펀드들이 미 국채의 장기금리의 상승에 베팅하고 있는 이유다. 월가 투자은행 골드만삭스는 글로벌 저축 증가로 정부부채에 대한 금리민감도가 낮았던 과거 20여년과 달리 앞으로는 정부부채가 급증하면서 금리 민감도가 커질 수밖에 없다고 전망하고 있다. 국채금리가 올라가면 미 정부가 내야 하는 이자비용은 더욱 늘어나고 다시 재정적자가 커지는 ‘악순환’이 이어질 수밖에 없는 상황이다. 한 번도 경험하지 못한 구조적인 재정적자 시대가 다가오고 있는 것이다.

국가부채가 계속 늘면서 미국의 국가신용등급 강등 리스크도 커지고 있다. 국제 신용평가사 피치는 지난해 8월 미국의 국가 신용등급을 ‘AAA’에서 ‘AA+’로 전격 강등하면서 금융시장을 혼란에 빠트리기도 했다. 세계 3대 사모펀드인 칼라일그룹의 데이비드 루벤스타인 회장은 지난 5월 밀컨글로벌 컨퍼런스에서 “지금처럼 재정적자를 늘리면 미국도 기축통화국 지위를 유지하지 못할 수 있다”고 경고하기도 했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)