이창민 KB증권 연구원은 22일 “3분기 실적 부진 흐름이 이어지는 가운데, OEM들의 연말 재고조정이 예상돼 각형 전지용 분리막·원통형 전지용 분리막 실적이 모두 부진할 것으로 예상된다”며 이같이 밝혔다.

더블유씨피의 3분기 실적은 매출액이 전분기 대비 51% 감소한 655억원을 기록했고 영업손익은 194억원 손실을 기록하며 적자전환했다.

이 연구원은 “올 4분기 실적도 매출액이 전년 대비 51% 감소한 448억원, 영업손익도 전년 대비 적자전환한 217억원 손실을 기록할 것으로 추정되며 컨센서스를 하회할 전망”이라고 내다봤다.

이어 “가동률이 급감하면서 수익성이 악화되고 있는데, 중동 전쟁 지속으로 인한 물류비 부담 확대와 각종 신제품 테스트 비용과 시운전 비용 등도 영업적자 폭을 확대시키고 있다”고덧붙였다.

목표주가 하향에 대해서는 “전기차 시장 성장세 둔화에 따른 신규 생산설비 (CP 7~8라인, 헝가리 공장, 북미 공장 등) 가동 시점 순연과 미국 전기차 수요 감소 우려를 반영해 2023~2032년 분리막 판매량 추정치를 기존 111억 제곱미터에서 93억 제곱미터로 16% 하향 조정하고, 같은 기간 평균 영업이익률을 기존 7.1%에서 5.0%로 하향했기 때문”이라고 설명했다.

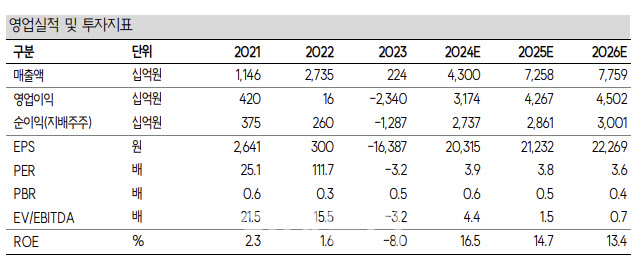

이 연구원은 “2025년 연간 실적은 매출액이 전년 대비 10% 감소한 3135억원, 영업이익 7억원 으로 흑자전환할 것으로 추정된다”며 내년 하반기부터는 업황 반등이 가능할 것으로 전망했다.

그는 “2025년부터 강화되는 EU의 이산화탄소(CO₂) 배출 규제 영향으로 유럽 OEM들의 EV용 전지 재고 축적 수요가 예상되고, 2025년 하반기부터 원통형 전지용 고함침성 분리막을 원하는 신규 고객 1~2곳이 추가될 것으로 예상돼 점진적인 가동률 개선이 가능할 것으로 기대되기 때문”이라고 말했다.

|