24일 금융투자업계에 따르면 에어레인은 이날과 25일 일반투자자 대상 공모주 청약에 나선다. 확정 공모가는 2만 3000원이며, 다음 달 8일 코스닥 시장에 상장될 예정이다. 상장 주관사는 신영증권이다.

|

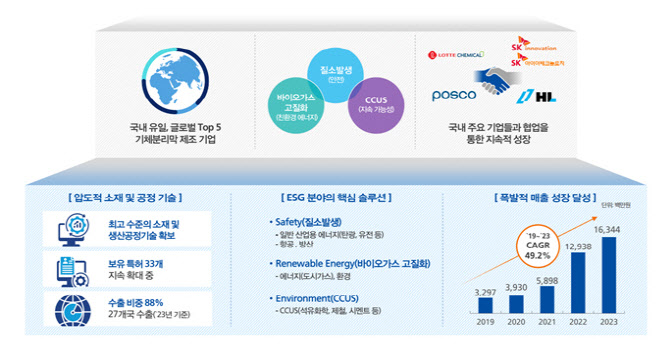

기체 분리막 제조 공정엔 높은 기술력이 필요하고, 특히 기체의 선택적 분리를 위한 소재 합성 기술은 화학 분야에서도 가장 높은 전문성이 요구되는 분야다. 이 때문에 제품을 개발하는 데 많은 시간이 걸리며 양산 단계까지 진입하는 것이 어려워 기술적 진입 장벽이 매우 높다는 평가를 받는다.

에어레인은 글로벌 소재 회사들과 상호 협력을 통해 소재 공급망을 완성하는 동시에 지식재산권 측면에서도 33건의 특허를 확보하는 등 자체적인 소재·제품 특허를 보유하고 있다. 또 연속식 기체 분리막 모듈 생산시스템을 도입해 생산 경쟁력도 확보했다. 에어레인은 롯데케미칼·한라·포스코·SK 등 국내 대기업들로부터 기술력을 인정받아 전략적 투자를 받기도 했다.

에어레인은 이 같은 기술경쟁력을 앞세워 5년간 평균 매출액을 49.2%씩 끌어올리는 등 꾸준히 성장해왔다. 에어레인의 연결기준 매출액은 2021년 59억원에서 2022년 129억원, 2023년 163억원으로 늘었다. 올해 상반기 매출액은 95억원을 기록했다. 최근 매출액 성장률과 비교해 낮은 영업이익률을 기록한 데 대해선 선제 투자 영향이라는 게 에어레인 측 설명이다.

앞서 에어레인은 지난 15일부터 21일까지 국내·외 기관 투자자를 대상으로 수요예측을 진행한 결과 2228개 기관이 참여해 단순 경쟁률 1000.10대 1을 기록했다. 수요예측에 참여한 모든 기관(가격 미제시 포함)이 희망 공모밴드 가격인 1만 6000~1만 8500원 상단 이상의 가격을 제시하면서 최종 공모가도 공모밴드 상단을 초과하는 2만 3000원으로 확정됐다.

에어레인은 이번 상장으로 확보될 자금을 이오노머 리사이클, 액화이산화탄소 유통과 같은 신사업 전개를 위한 R&D 투자 및 기체 분리막 시장 경쟁력 유지를 위한 설비 확충에 사용할 계획이다. 이 같은 투자를 기반으로 에어레인은 점차 다양해지는 기체 분리막 제품 수요에 대응하며 미래 성장 동력 확보를 위한 사업 다각화를 통해 더 높은 성장을 도모할 예정이다.

에어레인은 이번 상장에서 120만주를 공모한다. 에어레인의 총 공모금액은 276억원, 상장 후 시가총액은 약 1880억원 규모가 될 것으로 전망된다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)