|

이같은 기관들의 금리 인상 의견은 시장에도 반영되고 있다. 단기물부터 장기물까지의 채권수익률을 이어놓은 수익률 곡선에 영향을 미치는데, 금리 인상기엔 장단기 금리 차가 축소되는 경향을 보여 커브 플래트닝이 나타난다.

윤여삼 메리츠증권 연구원은 “경기와 물가가 충분히 정점을 확인한 상황에서 유동성 환수는 위험 선호에 불리한 여건을 조성하게 된다”며 “장기적인 경기와 인플레를 더 민감하게 고려하는 미국채 30년 금리가 10년보다 빠르게 하락해 둘 간의 스프레드는 축소됐다”라고 설명했다.

커브 플래트닝은 단기영역으로도 옮겨가고 있는 것으로 진단된다. 연방준비제도(Fed·연준) 계정 중 하나인 미국 재무부 일반계정(TGA)에서 현금이 방출돼 단기 쪽에 풍부한 유동성이 풀리며, 금리 상승이 제한됐으나 통화정책 기대가 당겨지면서 단기채 금리가 상승하고 있는 것이다. 6월 FOMC에서 역레포 금리와 초과지준금리(IOER)를 인상한 것도 역사적으로 낮은 단기채 수요를 더 낮추는 요인으로 작용하고 있는 걸로 풀이된다.

윤 연구원은 “연준이 테이퍼링(자산 매입 축소)을 선언하면 물가채 수요 감소로 실질금리가 올라가면서 인플레 기대를 억누르게 되고 이에 중장기영역 금리 상승 부담은 낮아질 것”이라며 “중장기영역 커브 또한 플래트닝 압력이 점차 강해질 것”이라고 설명했다.

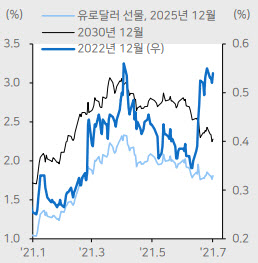

한편 미국 통화정책 기대를 반영하는 유로달러 기준 단기영역은, 2022년 금리 인상 기대를 2번으로 확대했다. 그러나 초장기 중심으로 일드커브가 평탄화되면서 2030년 금리 인상 기대는 최근 기대치가 낮아지고 있다.

|