최태용 DS투자증권 연구원은 26일 “2025년 추정 주가수익비율(PER)은 약 17.3배로 코로나 시기를 제외하면 사실상 역사적 하단 수준으로 구조적 성장기 진입을 감안 시 밸류에이션 부담은 낮다”며 이같이 밝혔다.

특히 최 연구원은 현대차그룹 디지털전환(DX)와 자동차 산업의 소프트웨어 중심의 자동차(SDV) 전환에 따른 수혜가 명확할 것으로 내다봤다.

그는 “그룹사 내 주요 6개 상장사인 현대차, 기아, 현대모비스, 현대건설, 현대제철, 현대글로글로비스의 매출액 대비 평균 DX 지출 비중은 약 0.4%에 불과하다”면서도 “그러나 그룹사의 DX에 대한 관심이 확대되며 비중이 상승 중”이라고 설명했다.

타 그룹들이 보다 높은 수준임을 감안할 때 확대 여력이 높다는 분석이다.

최 연구원은 또 “글로벌 자동차 시장의 SDV 전환은 명백하한 미래”라면서 “이에 현대차그룹은 인포테인먼트는 ccOS, 바디 및 주행 제어는 자사의 Mobilgene SW 플랫폼을 중심으로 소프트웨어(SW) 내재화 역량을 확대 중”이라고 말했다.

이어 “중장기적인 관점에서 IT업체들과의 경쟁 속 SW 내재화 역량 확보는 견고한 수익성과 타사판매를 통한 플랫폼 효과를 기대 할 만한 기회요인”이라고도 강조했다.

그러면서 “다만 자율주행 Level 3 시장 개화가 법률 문제 등으로 지연되며 자사의 통합제어기 SW 역량이 부각되지 못해 할인 받고 있다”며 “시장 저해 요인 해소 시 추가적인 밸류에이션 확대를 기대한다”고 했다.

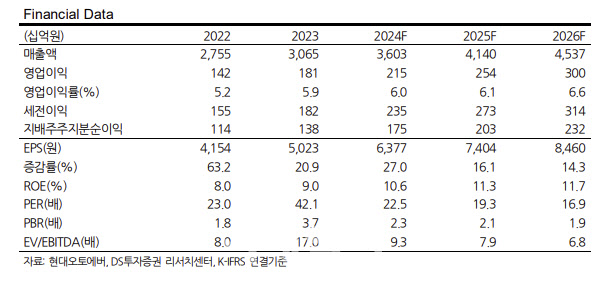

2024년 연간 매출액과 영업이익은 각각 전년 동기 대비 17.6%, 18.7% 증가한 3조 6000억원과 2154억원을 기록할 것으로 전망했다. 회사가 밝힌 가이던스 매출액은 전년 대비 12.8% 증가한 3조4600만원이다.

최 연구원은 “청구단가 인상에 따른 ITO 매출 확대와 차량용 SW의 계절적 요인 영향”이라고 설명했다.

그는 “다만 올해 3분기 부진했던 SI 마진율은 4분기까지 이어질 전망”이라면서 “청구단가 인상 래깅(3~6개월)을 감안시 2025년 2분기부터 큰 폭 개선을 기대한다”고 전망했다.

|