|

중립금리는 경제 부양·긴축, 과열과 침체 어느 쪽도 아닌 금리 수준으로, 실질금리(기준금리에서 물가상승률 또는 물가목표치를 제거한 금리)의 중립 수준을 의미한다.

팬데믹 이후 글로벌 고물가에 대응한 금리인상이 진행되고 이후 디스인플레이션이 진전되는 과정에서 중앙은행이 통화정책을 수행할 때 참고하는 지표 중 하나인 중립금리에 대한 관심이 증가하고 있다. 한은은 지금까지 내부적으로 중립금리를 2~3%로 추정했다. 하지만 저출산·고령화에 따른 노동인구 감소, 노동생산성 하락 등을 고려하면 중립금리가 이전보다 낮아졌을 가능성이 제시되고 있고, 반대로 미국의 재정지출 확대, 노동생산성 향상 등은 중립금리를 높이는 요인으로 꼽히고 있다.

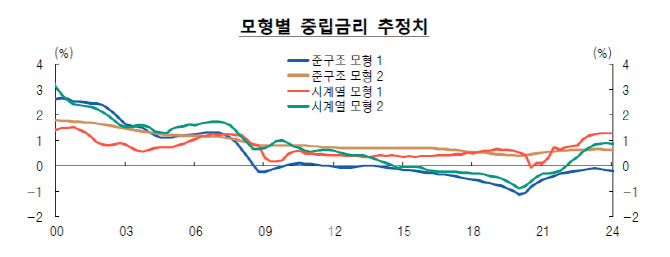

한은이 4가지 모형을 활용해 우리나라 장기 중립금리를 추정하고 그 추이를 분석한 결과, 팬데믹 이전까지 지속적으로 하락하는 모습을 보이다가 그 이후부턴 소폭 상승한 것으로 추정됐다. 2000년 1분기 실질 중립금리(중립금리에서 물가목표치를 뺀 금리) 추정치가 1.4~3.1% 수준에서 2020년 1분기 -1.1~0.5%까지 지속적으로 하락했다. 이후 소폭 상승해 올 1분기 현재 -0.2~1.3% 수준으로 추정됐다. 현재 물가 목표치 2%를 더하면 명목 중립금리 범위는 1.8~3.3%가 되는 셈이다.

|

도 과장은 “앞으로 장기에 걸친 중립금리 향방을 논하는 데 있어 인구구조 변화, 기후 변화 대응, 인공지능(AI) 관련 생산성 변화 등 다양한 사회경제적 요인들이 제기되곤 있지만, 글로벌 경제 환경이 변화하는 상황임을 감안할 때 지속적인 생산성 향상에 기반한 잠재성장 제고 여부가 향후 추이 관련 핵심 이슈로 작용할 것”이라고 평가했다.

이어 “중립금리의 향후 추이와 관련해 인구 고령화·생산성 등 구조적 요인 변화 영향에 대한 연구가 중요할 것”이라며 “이번 연구는 장기 중립금리만을 살펴봤지만, 주요국 중앙은행은 다양한 구조모형을 이용해 단기 중립금리를 추정하고 보완적으로 이용한다는 점을 감안할 때 이에 대한 연구도 필요하다”고 덧붙였다.

이창용 한은 총재는 도 과장 발표 직후 “유연한 환율 시스템을 완전하게 갖춘다면, 폐쇄 경제에 초점을 맞춘 우리의 추정치는 중요한 요소를 통합해 수정해야한다”고 첨언했다.

한편 한은은 주요국 중립금리 추정치도 우리나라와 크게 다르지 않았다고 평가했다. 도 과장은 “선행 연구에 따르면 주요국 중립금리 추정치의 경우 한국과 크게 다르지 않은 모습을 보였는데, 이는 생산성 및 잠재성장 변화, 인구구조 변화, 안전자산 수요 및 공급, 글로벌 중립금리의 파급 등 다양한 사회경제적 요인과 관련 있는 것으로 알려져 있다”고 했다.

![독극물 처리? 그냥 싱크대에 버려 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26020900001t.jpg)

!['120억' 장윤정·도경완의 펜트하우스, 뭐가 다를까?[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800099t.jpg)