정호윤 한국투자증권 연구원은 “네이버(16~17배)보다 밸류에이션이 낮은 중국 인터넷 기업(9~10배)들의 최근 성장률이 한자릿수 초반 수준으로 하락한 만큼 네이버가 현재 수준의 매출성장률을 지킬 수 있다면 현재 주가에서 추가 하락 가능성은 크지 않을 것”이라고 말했다.

|

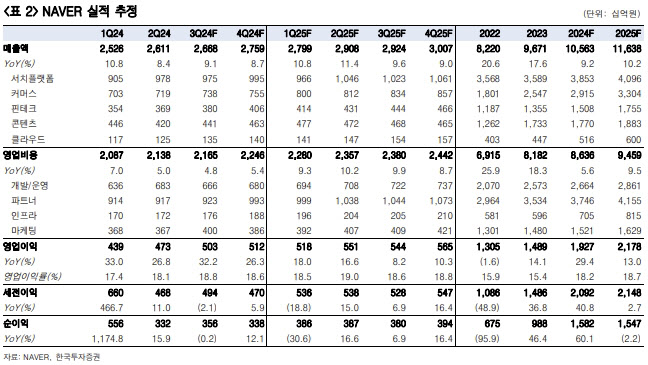

구체적으로 서치플랫폼 매출액은 전년 동기 대비 8.5% 증가한 9748억원으로 성장률 회복이 예상되고, 지난해 부진했던 디스플레이 광고의 회복이 3분기에도 이어지리라고 예상했다. 커머스 매출액은 전년 동기 대비 14% 늘어난 7380억원으로 추정했다.

정 연구원은 “커머스 광고는 여전히 부진하나 브랜드패키지 솔루션 등을 중심으로 수수료 매출액이 고성장할 것”이라며 “영업비용은 전년 동기 대비 4.8% 증가한 2조 1600억원으로 네이버제트의 연결제외 및 고정비 통제 등 영향으로 증가 폭이 제한적일 것”이라고 설명했다.

그는 네이버의 저성장에 대한 시장 우려가 커지고 있다고 평가했다. 네이버만이 아니라 바이두, 텐센트, 알리바바, 라인야후 등 한·중·일 인터넷 기업이 모두 내수에 한정된 비즈니스를 영위하는 상황에 성장률이 하락하면서 주가가 부진한 상태다.

다만, 정 연구원은 네이버가 전년 대비 광고 매출 성장률이 6~7% 상승하고 커머스 또한 브랜드패키지 솔루션 등 신규 과금상품 등의 성과로 매출 기준으로는 10% 중반의 성장률을 보여주고 있다는 점에 주목했다.

정 연구원은 “2023년 대비 광고 매출 성장률이 6% 이상 상승했으며 이를 기반으로 영업이익은 30% 이상 고성장하고 있다”며 “매출 증가에 대한 시장 우려는 존재하지만 이를 고려해도 2024년 실적 추정치 기준 PER 15.4배는 밸류에이션 매력이 높다고 판단한다”고 강조했다.

![피아니스트 아내의 문란한 성생활...그 끝은 '납치살해' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200065t.jpg)