|

1분기 건설 부문은 자체 사업 마진 개선 효과로 이익이 개선됐다는 평가다. 콘크리트 부문은 파일 수요 감소 지속으로 이익이 감소했으며, 환경 부문은 소각을 제외한 매립단가 및 고철시세 하락으로 이익이 줄었다고 짚었다. 환경 부문은 BTS테크놀로지 호조로 흑자를 나타냈다고 분석했다.

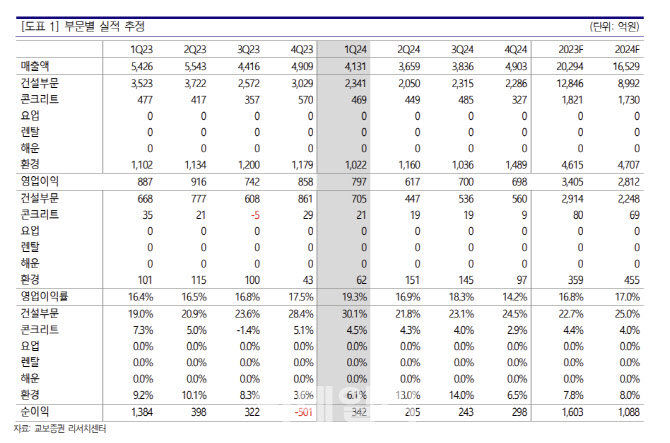

올해 연간 매출액은 전년 대비 18.6% 감소한 1조6500억원, 영업이익은 17.4% 줄어든 2812억원으로 추정했다. 1분기 실적이 견조했지만 분양 물량 감소에 따른 건설 매출액 급감 영향으로 연간 영업이익 감소폭은 확대될 것으로 봤다.

다만 내년 분양 예정 중인 창사 이래 최대 자체 프로젝트인 경산 중산지구 분양을 기점으로 이익 레벨이 크게 높아질 것으로 전망했다. 아울러 염가 토지 매수로 자체사업 분양 가격 경쟁력이 높아 시장 리스크에 상대적으로 자유롭다고 평가했다.

이외에도 부동산 프로젝트파이낸싱(PF) 부실에서 자유로운 데다, 환경 및 배터리 리사이클 등 신성장 동력이 확보된 점을 긍정적으로 판단했다.

백 연구원은 “경산 중산 자체 사업 분양 예정, 리튬 가격 상승 등 주가 상승 재료로 주가 추가 하락 시 매수 요인이 충분하다고 판단된다”고 밝혔다.