|

양 연구원은 올해 폴리실리콘 가격이 더 하락하지 않으리라고 내다봤다. 그는 “4분기 증설 완료된 폴리실리콘 신규 캐파가 시장에 유입되면서 생산량이 증가한 것으로 예상되고, 이로 인해 가격 반등이 어려웠다”며 “올해는 태양광 설치 수요를 미국 금리 인하 등 영향을 반영해 506기가와트(GW)에서 542GW로 상향 조정한 만큼 가격 하락이 없을 것”이라고 추정했다.

그는 또 폴리실리콘의 공급 대비 수요는 Tongwei 12만톤(t) 공장, GCL 12만t 공장, Xinte 20만t 공장이 올해 모두 신규 가동된다는 보수적인 가정에서도 92% 수준으로 지난해 91% 수준보다 나아진다고 설명했다. 최근 우라늄 가격 급등도 신재생에너지에 대한 수요와 연결된다고도 봤다.

아울러 양 연구원은 “OCI홀딩스는 지난 12월 미국 태양광 전문 기업 큐빅PV와 10억달러 규모의 태양광용 폴리실리콘 장기공급계약을 체결했다”며 “이번 계약을 근거로 앞으로 OCI홀딩스의 프리미엄이 지속된다고 보는 것이 합리적이라는 판단”이라고 말했다.

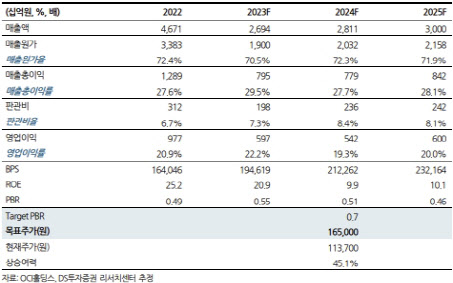

양 연구원은 지난해 말 기준 OCI홀딩스가 순현금 기업으로 전환된 것으로 추정했다. 또 “올해 DCRE의 매출액이 7000~8000억원 수준으로 추정되고 폴리실리콘 가격도 유지된다고 가정하면 최소 5000억원의 영업이익은 확보했다”며 “올해 태양광 설치 수요 상향 조정에 따라 실적 추정치를 14% 상향하면서 목표주가도 상향했다”고 말했다.