|

[이데일리 이정훈 기자] 지난주말 발표된 미국의 1월 소비자물가지수(CPI)가 전년동월과 같은 수준을 기록하며 인플레이션 하락세를 멈췄다. 특히 에너지와 식품부문을 제외한 1월 근원 CPI는 전월보다 0.3% 상승해 지난 2011년 8월 이후 근 4년반만에 가장 큰 폭으로 뛰었다. 또 전년동월대비로도 2.2%나 상승해 지난 2012년 6월 이후 가장 큰 상승률을 기록했다. 이처럼 인플레이션이 예상보다 크게 뛰면서 사그라들 것 같던 연방준비제도(Fed·연준)의 기준금리 인상 전망도 다시 살아나는 모습이다.

그러나 사실 상황이 갑작스레 달라진 것은 아니다. 지난달 연방공개시장위원회(FOMC)를 통해 미 연준은 “원유 등 에너지 가격이 추가로 하락한 탓에 단기적으로 인플레이션은 낮게 머물 것”이라고 점쳤지만, 여전히 인플레이션이 연준 목표치인 2%에 다가갈 것이라는 중기적인 전망 자체를 바꾸진 않았었다. 또한 연초 대외 여건이 불안한 가운데서도 미국내에서는 인플레이션이 반등할 것이라는 징후는 곳곳에서 확인되고 있었기 때문이다. ☞참고기사: [증시키워드]힘겹게 알리는 인플레이션 반등신호

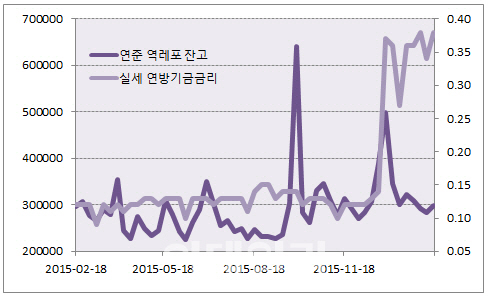

이는 연준의 최근 유동성 관리 상황을 봐도 잘 알 수 있는 대목이다. 작년 12월에 근 10년만에 기준금리인 연방기금금리(FFR)를 0.25~0.5% 수준으로 인상한 뒤 이를 반영한 실세(effective) FFR도 0.1% 안팎에서 0.3%대로 훌쩍 올라갔다. 당시 연준은 통화정책을 타깃팅하는 실세 FFR을 끌어올리기 위해 금리 인상 이전 두 달간 역레포(역환매조건부채권·reverse Repo)를 통해 2200억달러(약 271조2600억원)에 이르는 시중 유동성을 흡수하는 사전 정지작업을 벌였다. 역레포는 연준이 일정 기간 뒤 되사겠다는 조건으로 국채나 모기지담보증권(MBS) 등을 묶어 시중에 내다 팔아 일시적으로 유동성을 조절하는 장치다. 2월말 연말 자금수요 부족으로 인해 실세 FFR이 일시적으로 0.2%대로 급락하기 전에도 이를 예상한 듯 역레포 규모를 크게 늘린 바 있다. 특히 이달 들어 기준금리 인상 지연이 기정사실화되는 상황에서도 연준은 시중 유동성을 타이트하게 관리함으로써 실세 FFR을 0.25~0.5% 범위내에 안정적으로 붙들어 매고 있는 모습이다.

특히 연준은 지난 18일(현지시간)에는 올들어 처음으로 639억달러 어치의 기간물 예금(Term Deposit) 입찰을 실시하기도 했다. 기간물 예금은 연준이 실세 FFR을 관리하기 위해 역레포와 함께 사용하는 보조수단으로, 한시적으로 높은 금리를 제공함으로써 은행들이 가지고 있는 초과 지급준비금을 예금으로 빨아들여 시중 유동성을 줄이는 장치다. 결국 최근 시장 기대와 달리 연준은 중장기 플랜에 맞춰 언제든 기준금리를 인상할 수 있도록 시중 유동성을 빠듯하게 운용하는 본연의 역할을 충실히 수행해오고 있었던 셈이다.

미국내 연구결과에 따르면 지난 1966년 이후 있었던 총 7차례의 경기 침체기 가운데 대부분인 6차례에는 스탠더드앤드푸어스(S&P)500지수가 고점대비 20% 이상 급락했다. S&P500지수가 20% 이상 하락하지 않았는데도 경기 침체가 뒤따라 온 경우는 단 한 차례였다는 얘긴데, 이번 연초 급락장에서도 S&P500지수는 단지 15% 하락하는데 그쳤다. 게다가 최근 증시 하락도 미국내 요인이 아닌 대외 악재들 탓이었다. 증시가 보내는 잘못된 신호(false signal)에 현혹되기엔 이르다는 얘기다. 경험칙으로 볼 때 최근 약세장이 경기 침체를 야기할 확률은 매우 낮은 편이며 향후 대외여건이 안정을 찾으면서 경기는 다시 회복세를 타고 연준은 예정된 금리 인상 수순을 밟을 가능성은 여전히 높아 보인다. 전통적으로 탄탄한 경기 회복에 따른 금리 인상은 채권에는 악재, 증시에는 호재였다.

![1700원 vs 5700원, 스벅도 못 피한 커피 전쟁[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601133t.jpg)

![‘위증을 교사했는데 교사범은 아니다'…왜?[이슈포커스]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601162t.jpg)

![이동휘·정호연, 공개 열애 9년 만 결별[공식]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600068t.jpg)