|

17일 한국기업평가에 따르면 포스코에너지와 GS계열(GS파워·GS EPS·GS E&R), SK E&S가 지난 2012~2016년 단행한 설비투자 규모는 11조원에 달한다.

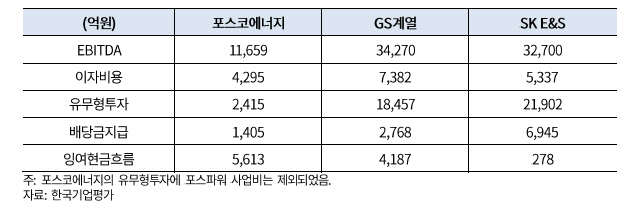

상각전영업이익(EBITDA) 금액을 상회하던 설비증설 경쟁은 올해 대체로 마무리되는 양상이다. 윤수용 한기평 연구원은 “대규모 투자로 레버리지가 높아진 가운데 공급 과잉으로 현금창출력이 저하됐다”며 “포스코에너지와 SK E&S의 신용도 하락 가능성, GS계열의 레버리지 감축 가능 여부 등이 관심사”라고 진단했다.

3강 중에서는 수익성이 높은 발전원에 폭넓게 투자한 GS계열이 영업현금흐름과 재무안정성의 개선이 기대된다. 그는 “수익성이 매우 높은 직도입, 석탄, 신재생에너지에 걸친 폭넓은 발전원에 투자했고 중기로 가장 큰 설비용량을 확보해 영업현금흐름 제고 폭이 가장 클 것”이라며 “PPA와 용량요금 비중이 피어대비 높은 점도 현금흐름에 긍정적”이라고 분석했다.

포스코에너지는 일반 액화천연가스(LNG) 비중이 높아 투자비 회수는 느리겠지만 제한적 설비투자와 낮은 배당성향으로 가장 많은 잉여현금흐름을 창출할 것이라는 판단이다. SK E&S의 경우 직도입 비중이 높지만 LNG 중심 포트폴리오만 보유해 유가 등 외부 환경변화에 상대적으로 취약할 수 있다.

그는 “GS계열은 영업현금흐름 제고 영향으로 커버리지와 레버리지 개선을 이룰 수 있을 것”이라며 “포스코에너지는 잉여현금흐름이 가장 우수하겠지만 일반 LNG 중심 발전기를 보유하고 연료전지 사업 부실화로 장기 충당부채 부담이 있어 커버리지 개선은 완만할 것”이라고 예상했다. SK E&S는 잉여현금흐름 창출이 제한적이어서 레버리지 개선 속도가 가장 완만할 전망이다.

신용도 측면에서도 그동안 신용등급이 조정된 GS계열, 포스코에너지와 달리 SK E&S 하방압력은 여전히 높은 상태다. 윤 연구원은 “GS파워(AA·안정적), GS EPS(AA-·안정적), GS E&P(A+·안정적)는 본격 투자 회수기에 진입해 등급변동 요인의 주요 조건에 다다를 가능성은 제한적”이라며 “포스코에너지(AA-·안정적) 신용등급은 하방압력이 완화됐지만 석탄화력발전 인허가 획득 후 투자 부담이 전이될 경우 신용도에 부정적”이라고 평가했다. SK E&S(AA+·부정적)는 신용등급 하방압력이 가장 높다. 그는 “재무구조 개선계획을 충실히 이행해 순차입금을 2조원 이하로 축소하지 못할 경우 하향 가능성이 높다”고 말했다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)