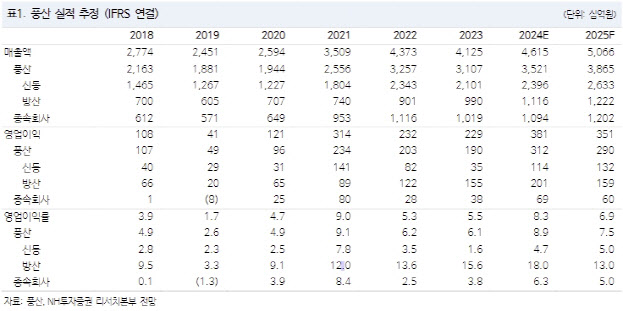

이재광 NH투자증권 연구원은 “방위사업 주도의 성장에도 방위사업에 대한 가치는 저평가가 이어지고 있다고 판단한다”며 “올 3분기 실적은 전 분기 비로는 감소하겠으나 구리 가격 상승 및 방산 실적 증가로 전년 비로는 급증 지속을 예상한다”고 말했다.

|

다만, 12개월 선행 PER 기준 국내 방산 5개사 평균 18배 수준인 데 반해 풍산은 7배 수준에 거래 중인 점을 고려하면 밸류에이션은 여전히 신동사업으로 평가받고 있는 것이라고 설명했다.

이 연구원은 “방위사업 가치가 제대로 반영되지 않는 이유는 신동사업이 매출액의 70~80%를 차지하고 있고, 신동사업은 구리 가공업의 특성상 구리 가격 변화에 따라 이익 변동성이 크기 때문으로 판단한다”고 말했다.

그러면서 그는 “현재처럼 사업 특성이 이질적인 두 사업이 한 회사에 공존하고 있는 한 밸류에이션 리레이팅에 의한 주주가치 상승은 한계가 있는 것으로 판단한다”고 강조했다.

이 연구원은 풍산의 올 3분기 영업이익을 730억원으로 관측했다. 전 분기보다는 감소하겠으나 전년 비로는 급증한 실적이다.

전분기 대비 감소 요인은 신동 판매량이 가이던스 대비 8.6% 감소하는 상황에 3분기 평균 구리 가격이 하락했고, 방산 수출이 가이던스 대비 42.4% 줄어들 것으로 전망돼서다. 전년 대비 급증은 구리 가격 상승과 방산 매출 증가에 따른 것이다.

![이 스웨이드 세트 어디 거?...'173㎝ 모델핏' 미야오 가원 공항룩[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031400180t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)