|

자본적정성 비율은 통합자기자본을 통합필요자본으로 나눈 뒤 100을 곱해서 구한다. 금융사가 자본 손실을 감당할 수 있는 능력을 나타내며 일반적으로 수치가 높을수록 안정성과 건전성이 좋은 것으로 평가된다.

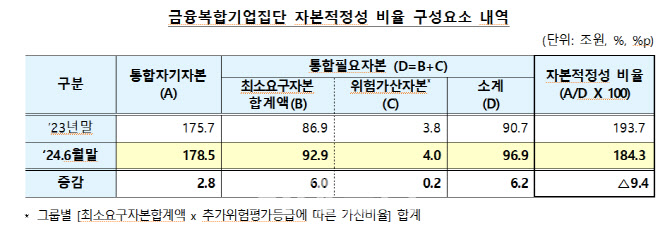

통합자기자본은 178조5000억원으로 전년말 대비 2조8000억원 증가했다. 같은 기간 필요자본은 96조9000억원으로 6조2000억원 증가했다. 금감원은 보험계열사의 조정준비금 증가와 해외계열사의 실적 호조 및 자산규모 증가 등이 영향을 끼쳤다고 분석했다.

그룹별 자본적정성 비율을 보면 DB(216.2%), 다우키움(206.0%), 삼성(200.9%), 교보(194.1%), 미래에셋(164.7%), 한화(154.5%), 현대차(151.8%) 순으로 나타났다. 지난해 말과 비교해 자본정적성 비율은 미래에셋을 제외하고 삼성, 교보, DB, 다우키움, 한화, 현대차 모두 하락했다. 특히 교보는 44.8%포인트 급락했다.

금감원 관계자는 “7개 금융복합기업집단의 자본적정성 비율은 모두 규제비율(100%)을 상회하고, 손실흡수능력도 양호한 수준”이라면서도 “다만, 국제정세 변화 등에 따라 금융시장 변동성이 확대될 수 있으므로 금융복합기업집단의 자본적정성 추이를 면밀히 모니터링하고, 전이·집중위험 등 그룹 잠재리스크에 대한 내부통제 및 위험관리 강화도 지속 유도할 계획”이라고 말했다.

한편, 금융복합기업집단은 둘 이상의 금융업을 영위하고 자산총액이 5조원 이상인 그룹을 의미한다. 금융복합기업집단에 지정된 그룹들은 자본적정성 평가를 받아야 하며 자본의 중복이용을 고려한 실제 손실흡수능력(자기자본)이 집단 수준의 추가적인 위험을 고려한 최소 자본기준(필요자본) 이상을 유지해야 한다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)