사례2. B씨는 최근 운영하던 회사가 크게 어려워지면서 부모님께 5억원의 사업자금을 빌렸다. 부모님과 금전소비대차계약(차용증)을 맺은 B씨는 증여세를 내는 상황을 피하고자 연 2.0%의 이자를 지급하는 내용도 포함했다. 하지만 B씨는 이자를 지급했더라도 이자율이 너무 낮으면 증여로 간주 된다는 동료의 이야기를 듣고 적정 이자율이 궁금해 인근 세무서를 방문했다.

|

21일 국세청이 발간한 ‘상속·증여 세금상식’ 등에 따르면, 일반적으로 부모에게 금전을 빌린 경우 과세당국은 이를 증여받은 것으로 추정해 증여세를 과세한다. 하지만 차용증서, 이자지급 사실 등이 명백하게 입증되면 금전소비대차계약으로 인정해 증여세를 과세하지 않는다.

그렇다면 얼마의 이자를 지급해야 금전소비대차계약으로 인정돼 증여세를 내지 않을까?

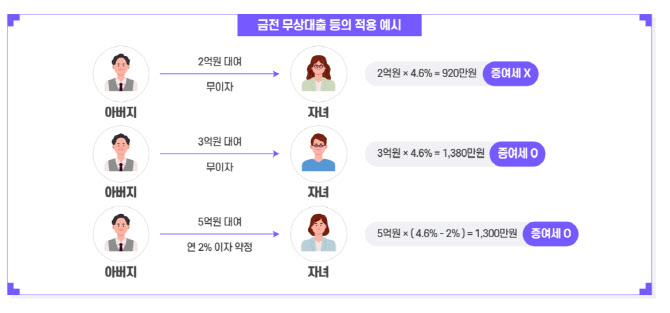

과세당국은 적정이자율을 연 4.6%로 보고 증여재산가액이 1000만원(1년) 이상이면 증여세를 과세하고, 반대로 미만이면 증여세를 과세하지 않는다. 요약하면 빌린 원금에 4.6% 이자율을 적용했을 때 연 이자액수가 1000만원을 넘으면 증여로, 그 미만이면 증여로 보지 않는다는 뜻이다.

부모님께 2억원을 빌린 사례1 A씨는 원금(2억원)에 연이자율 4.6%를 적용해도 매년 이자가 920만원으로 1000만원 아래다. 때문에 A씨는 부모님께 이자를 지급하지 않아도 1년 총 이자액수가 1000만원 미만이기 때문에 증여로 판단받지 않는다.

원금 2억1700만원까지는 연 이자율 4.6% 적용시 연 1000만원에 미달하기에 무이자로 빌릴 수 있다는 얘기다.

사례2 B씨는 어떨까. 5억원을 빌린 B씨는 연 2.0% 이자를 지급하긴 했으나 적정이자율(4.6%) 대비 2.6%나 낮다. 이 경우 원금에 연 이자율 2.6%(4.6%-2.0%)를 적용했을 때 1000만원을 초과하는 지가 증여세 과세 여부를 판가름한다. B씨는 이같이 계산한 액수가 1300만원으로 1000만원이 초과, 증여세 과세대상이 된다.

요약하면 2억1700만원 미만을 부모님께 빌리고 차용증을 썼다면 무이자로 빌려도 문제가 없다. 하지만 원금이 2억1700만원을 초과한다면, 원금에 적정 이자율 4.6%를 적용 후 실제 지급한 연이자를 뺀 금액이 1000만원을 넘는지를 따져야 한다. 1000만원을 넘으면 증여세 과세 대상 이하면 아니다.

|

국세청 관계자는 “1000만원이 넘어 증여세 과세대상이라고 해도 직계존속 증여공제한도(10년 5000만원)가 남아 있다면 공제를 받을 수 있다”며 “반드시 증여세를 내는 것은 아니다”고 말했다. 아울러 차용증은 공증을 받고 이자를 지급한 계좌내역 등도 보관해야 향후 과세당국이 증여로 의심할 가능성도 줄어든다.

덧붙여, 상증법상 금전 무상대출 등에 따른 적정이자율인 4.6%는 기획재정부령으로 정하며 법인세법 시행규칙 제43조제2항을 준용한다. 4.6%는 2016년부터 적용된 이자율로, 이전에는 6.9%였다.

![“군인 밥값 내고 사라진 부부를 찾습니다” [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300084t.jpg)