|

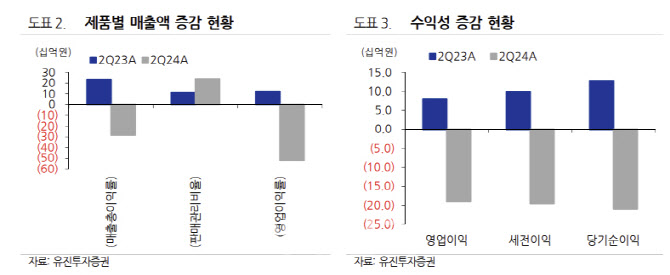

박종선 연구원은 “2분기 매출 부진 요인은 니켈 판매가격 및 물량의 판매가 소폭 반등하면서 매출 성장에 기여했으나, 코발트 가격 하락과 판매 하락으로 효과가 감소했다”며 “또 자회사들의 매출도 시세 하락 및 기타 판매 제품 판매가 감소했기 때문”이라고 분석했다.

아울러 “영업이익률이 크게 하락한 것은 원재료 매입에 대한 경쟁심화로 매입 가격이 상승했고, 과거 매입한 높은 가격의 재고 원료 투입 및 판매에 따른 손실이 증가했기 때문”이라며 “재고 평가 손실 확대 때문”이라고 진단했다.

박 연구원은 “당사 추정 3분기 예상실적은 매출액 653억원, 영업손실 30억원으로 여전히 영업 적자이지만, 매출액 증가와 함께 적자폭이 크게 감소할 것”이라며 “4분기에는 큰 폭의 매출 성장과 함께 흑자 전환이 가능할 것”이라고 예상했다.

그는 이어 “연말로 갈수록 기존 시설의 가동률이 높아지면서 메탈 생산량이 증가할 것으로 예상되고, 헝가리공장의 리사이클링 파트가 3분기에 재가동이 예상된다”며 “군산의 하이드로센터 3공장이 3분기에 가동을 예상하기 때문”이라고 전했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)