25일 이동연 한국투자증권 연구원은 “핀둬둬가 중국과 해외 시장에서 모두 피어 대비 빠른 성장세를 유지하고 있다”며 “다만 1분기 호실적에도 불구하고 이전 대비 주가 상승폭은 크지 않은 상황”이라고 설명했다.

그러면서 “이는 핀둬둬의 탑 라인 성장률이 정점에 도달했고, 향후 점차 둔화할 수 있다는 우려가 반영됐기 때문”이라고 해석했다. 알리바바, JD(징동닷컴)와 중국 내 경쟁 심화 역시 우려 요소다.

|

테무의 고성장세가 유지된 결과란 분석이다. 이 연구원은 “1분기 테무의 수익성이 개선된 점은 눈에 띄는 성과다. 핀둬둬의 영업이익이 1분기에 처음으로 알리바바를 상회한 점도 큰 변화”라고 설명했다. 테무의 미국 외 성장도 가속화 하고 있다. 유럽, 아시아 지역 성장이 테무 매출 성장을 견인하리란 전망이다.

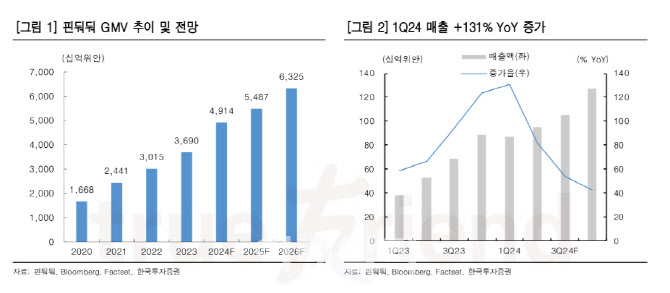

다만 이처럼 실적 서프라이즈가 계속 되고 있음에도 정보 공개가 아쉽다는 평가다. 박초화 대신증권 연구원은 “테무 1분기 총상품판매량(GMV)은 90억~100억 달러 수준으로 추정한다”며 “2024년 연간 GMV 목표 300억달러를 상회할 것으로 예상한다”고 말했다.

이어 “PDD의 계속되는 실적 서프라이즈는 회사의 부족한 정보 공개로 실적 추정이 어렵기 때문이기도 하다”며 “테무 관련 세부 정보와 가이던스 모두 부재하면서 실적 슈퍼 서프라이즈에도 불구하고 주가는 1%대 상승에 그쳤다”고 지적했다.

규제나 실적 불투명 우려가 지속됨에 따라 주가 상승이 제한적이라는 평가다. 회사는 준법 강화를 중요 전략으로 내세우며 미국 등 여러 나라에서 제기되는 규제에 대비하고 있다.

이 연구원은 “실적은 좋지만 실적 피크에 대해 고민해야 한다”고 조언했다.