2분기 연결매출은 전년비 14.9% 줄어든 1조7198억원, 영업이익은 40.3% 늘어난 2006억원으로 전분기보단 실적 감소폭을 줄어들겠지만, 중국 락다운 영향으로 여전히 부진한 실적이 예상된다. 6월 말로 갈수록 중국 상해 지역 내 오프라인 매장 운영은 정상화되고, 이에 앞서 5월부터 물류기반도 안정되면서 6.18 이커머스 수요 대응도 일부 가능했던 것으로 보인다.

|

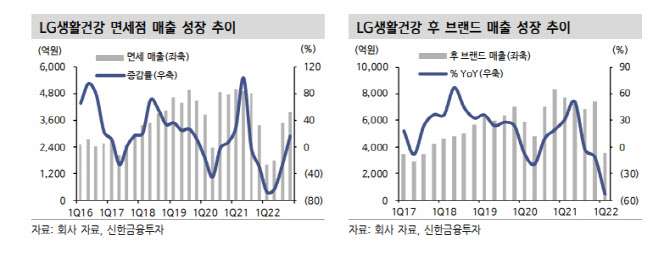

중국 탑(Top) 인플루언서들의 부정적 뉴스 플로우로 방송 횟수가 감소한 점도 중국향 실적 부진의 주요인이다. 면세는 1~4월까지 전월대비로 매출이 회복 중인 것으로 파악한다.

박현진 수석연구원은 “2분기 면세 매출은 전년비 62.9% 감소한 1824억원으로 1분기 1609억원보다 소폭 회복됐을 것으로 보이지만 작년 대비 성장은 부진하다”면서 “음료와 생활용품 부문은 원부자재 가격 상승에 따른 원가율 증가가 전년동기대비 영업마진을 1%포인트 이상 낮출 것으로 보인다”고 전망했다.

아직 호재가 될만한 뉴스가 많지 않지만, 악재 요인은 점차 해소되고 있다고 봤다. 2분기 실적에서 한 번 더 바닥을 확인한 후 하반기 느린 회복이 예상된다는 설명이다. 박 연구원은 “물론 개별 펀더멘탈에 의한 모멘텀보다는 중국 내 리오프닝 관련 수요 회복에 기인하는 실적 회복에 그친다”면서 “주요 원부자재 기업들의 2분기 실적이 양호한 것으로 파악하며, 이는 곧 브랜드사들의 재고 확보 시그널로 볼 수 있다”고 설명했다.

또 중국 내 점포 정상 운영 등으로 눌려있던 소비가 터져 나올 가능성에 대해 고민해볼 필요가 있다고 봤다. 최근 2년 내 투자한 헤어, 색조 관련 기업(보인카, 로아코리아, 크렘샵 등)들도 하반기 연결 실적 반영 및 사업 전개가 예상돼 전사 이익에 소폭 플러스(+)효과를 줄 것으로 내다봤다.

박 연구원은 “투자의견은 목표주가 괴리율을 감안해 상향했다”면서 “회복 강도가 약하지만 기조는 우상향 트렌드를 예상해 현 주가를 바닥 관점에서 투자 접근을 권한다”고 조언했다.