최승호 상상인증권 연구원은 “최근 엔씨소프트 출시작들의 퀄리티나 성과는 과거 대한민국 시총 1위 게임사라는 타이틀에 부합하지 못했다”며 “이에 맞춰 주가도 신저가 영역에 놓여 있고, 향후 엔씨소프트가 출시할 게임들에 대한 기대치도 여전히 낮은 상황”이라고 설명했다.

최승호 연구원은 “현 주가에 미래 신작에 대한 기대치가 거의 반영되어 있지 않기 때문에, 예상 못 한 히트는 폭발적인 주가 상승을 동반할 수 있다. 가능성이 높진 않지만 역발상은 된다”면서도 “2025년 실적 추정치가 높게 유지되는 이유는 아이온2 영향이 큰데, 출시시점이 내년 하반기로 예상되므로 단기 주가에 아이온2가 기여하는 바는 현재로선 크지 않다”고 지적했다.

최 연구원은 “단기적 주가 측면에서는 우선 오는 28일 출시 예정인 ‘호연’과 내달 17일 출시예정인 TL 글로벌이 중요하다”며 “호연의 경우, 공개된 정보로 보아 최근 출시했었던 엔씨소프트의 게임 대비해서는 확연한 차별점과 퀄리티를 보여주고 있다고 생각된다”고 했다.

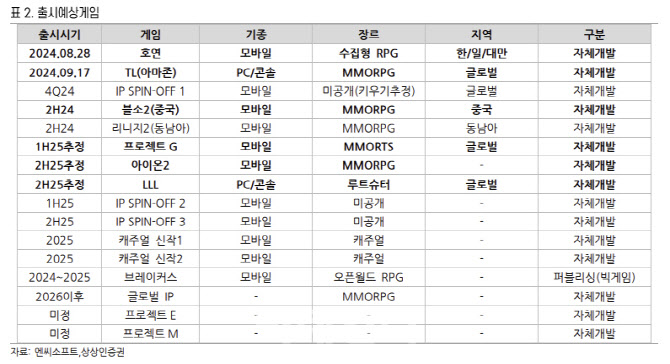

그는 “결국 게임회사는 게임으로 증명해야 한다”며 “달라진 모습을 보여주면서 실적까지 같이 증명해야 하는 어려운 구간이다. 빅게임스튜디오 지분투자(약 17% 추정)로 기대 신작 브레이커스 퍼블리싱을 확보하고, 2025년까지 13종 게임 출시 예고하며 달라진 행보는 연이어 증명하고 있다. 신작 성과까지 증명할 때 반등의 기회를 잡을 수 있을 것”이라고 진단했다.

다만 최 연구원은 “적용 주가수익비율(PER) 하향, 프로젝트G, 아이온2 출시 분기 조정으로 인한 2025년 추정실적 하향에 따라 목표주가를 21만원으로 하향 조정한다”고 전했다.

|

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)