2일 금융정보업체 에프앤가이드에 따르면 HMM의 2분기 실적 컨센서스(증권사 평균 전망치)는 매출 2조1311억원, 영업이익 2653억원으로 전년 동기(매출 5조340억원·영업이익 2조9371억원) 대비 각각 57.7%, 91% 급격히 하락할 전망이다.

|

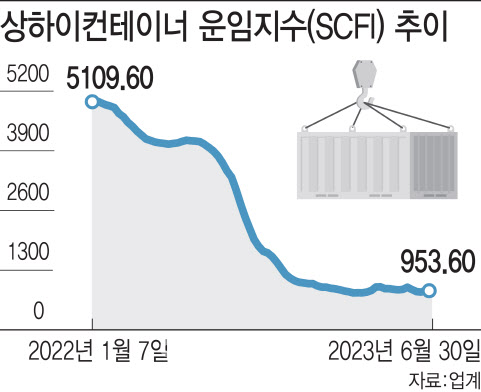

HMM 실적이 급격히 악화한 것은 코로나19로 비정상적으로 치솟았던 해상운임이 팬데믹(대유행) 이전 수준으로 돌아갔기 때문이다. 국제 해상운임 수준을 나타내는 상하이컨테이너운임지수(SCFI)는 지난달 30일 기준 953.60으로 1000선을 밑돌고 있다.

SCFI는 상하이거래소에서 2005년 12월부터 상하이 수출컨테이너 운송시장의 15개 항로의 스폿(spot) 운임을 반영한 운임지수다. 글로벌 해상운임의 대표 지수로 활용된다. 전 세계에서 컨테이너선이 가장 많이 오가는 곳이 미국 서부 해안과 중국 상하이 사이의 항로이기 때문이다.

|

실적 악화 흐름 속 시장에선 HMM 매각 금액과 인수 대상에 높은 관심을 보이고 있다. 강석훈 산업은행 회장이 지난 20일 취임 1주년 기자간담회에서 “매각 작업이 차질 없이 수행된다면 연내 주식매매계약(SPA) 체결도 가능할 것”이라고 언급하면서다.

산은은 HMM 지분 21%를 보유하고 있는 최대주주다. 강 회장은 “매각자문사에서 다수의 전략적 투자자를 대상으로 인수 의향을 태핑(타진) 중”이라며 “태핑 결과 HMM 인수에 관심 있는 후보 기업이 적지 않다는 것을 발견했다”고 말했다. 산은은 지난 4월 매각자문사를 선정, 매각 컨설팅을 진행 중이다. 조만간 컨설팅에 대한 최종 결론이 확정될 예정이다.

이에 매각 후보군으로 현대차그룹, 포스코그룹 등이 또다시 부각되고 있다. 우선은 양사 모두 인수 의사를 부인한 상태다. 후보로 언급됐던 한화그룹 역시 인수 계획이 없음을 밝히고 있다. 김동관 부회장은 이달 초 부산 벡스코에서 열린 국제해양방위산업전(마덱스)에서 HMM이나 삼성중공업 등 향후 인수합병(M&A) 참여 여부를 묻는 말에 “지금 추가적인 기업 인수에 대해선 검토하지 않고 있다”고 답한 바 있다.

![순천 여성 암매장 살인사건…전말은 이랬다[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111500004t.jpg)