|

대출 기준금리(MOR·Market Opportunity Rate)의 변동은 미미했다. 기존 1.8%대에서 0.05%포인트 남짓 올랐다. 은행이 대출을 위해 자금을 조달한 비용은 크게 변하지 않았다는 뜻이다.

문제는 가산금리였다. 대출금리는 기준금리에 가산금리가 더해져 결정된다. 가산금리 구성 항목 중 △업무원가 △교육세 △보증기관 출연료 △예금보험료 △위험프리미엄 등의 변동은 덜한 편이다. P씨의 금리가 급등한 건 은행이 목표한 이익에 맞춰 자체적으로 정하는 항목 때문이다. 은행은 상품의 목표이익률이 1%포인트 이상 내릴 것으로 파악되자 대출금리를 다시 산출할 때 별도의 우대금리를 1.5%포인트 정도 떨어뜨린 것이다.

P씨는 “한두달 전과 비교해 신용도 하락 요인이 없었는데 왜 이자를 갑자기 많이 내야 하는지 모르겠다”고 하소연했다.

예측 안 되는 ‘고무줄’ 가산금리

은행권의 ‘고무줄’ 대출 가산금리를 두고 논란이 일고 있다. 예측 가능한 기준금리와 달리 가산금리는 각 은행마다 제각각이어서 그 부담은 소비자가 떠안고 있다는 비판이 나온다. 다만 상품 가격인 금리를 자체적으로 정하는 건 당연하다는 은행권의 반론도 있다.

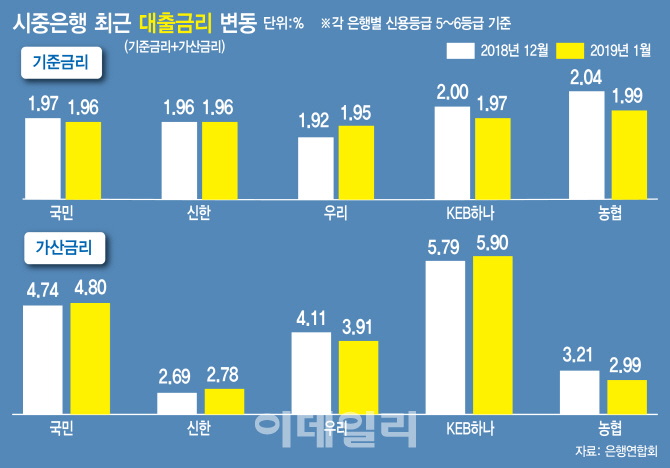

30일 이데일리가 주요 시중은행의 대출 현황을 분석해보니 대출 기준금리는 한국은행의 금리 결정에 맞춰 규칙성을 띠는 반면 대출 가산금리는 큰 폭의 변동을 보였다.

이날 기준으로 KB국민은행의 일반신용대출금리는 신용등급 1~2등급의 경우 3.58%로 나타났다. 기준금리 1.92%에 가산금리 1.66%를 더한 수치다. 정확히 1년 전 대출금리(3.30%, 1.75%+1.55%)보다 0.28%포인트 올랐다. 주목할 건 각 신용등급별로 기준금리 변동 폭은 한은의 금리 인상에 발맞춰 비슷하지만 가산금리는 천차만별이라는 점이다. 3~4등급 대출자의 가산금리는 1년새 2.59%에서 2.95%로 뛰었다. △5~6등급(4.63%→4.80%) △7~8등급(7.99%→7.90%) △9~10등급(8.53%→8.85%)의 변화도 각자 달랐다.

가산금리 산출이 제각각인 건 다른 은행도 마찬가지다. 현재 신한은행의 1~2등급 일반신용대출금리는 2.32%로 1년새 0.08%포인트 하락했다. 반면 3~4등급(2.20%→2.31%)의 경우 상승했다. 신용등급과 상관없이 기준금리가 1.9% 중반대로 일정한 것과 대조적이다. NH농협은행은 1~2등급(1.63%→1.73%)과 3~4등급(2.16%→2.20%)의 가산금리는 1년새 상승했는데 5~6등급(3.43%→2.99%)과 7~8등급(4.93%→3.06%)은 확 내렸다.

시중은행의 한 인사는 “각 은행이 정하는 가산금리는 철저히 이익을 낼 수 있도록 하는 것”이라며 “최근 가산금리를 올리는 기류인 건 올해 은행 업황이 불투명하다는 점과 관련이 있다”고 말했다. 올해 1월 국민은행과 신한은행, 하나은행은 지난해 12월과 비교해 0.1%포인트 안팎씩 가산금리(5~6등급 기준)를 인상했다.

은행 꼼수 vs 엄연한 시장가격

관건은 베일에 싸인 고무줄 가산금리를 어떻게 볼 것인지다. 일단 각 은행의 수익성 부담을 소비자에 전가한다는 비판론이 있다. 국내 시중은행의 이자 이익은 전체 이익의 80%를 넘는다. 말그대로 후진적인 수익 구조다. 이를 고객이 떠받치고 있다는 게 비판의 포인트다. 전형적인 땅 짚고 헤엄치기식 장사라는 것이다. 금융당국이 가산금리 추이를 주시하는 이유이기도 하다.

수시로 불규칙하게 변하는 가산금리를 고객이 제대로 인지하지 못하고 있다는 지적도 있다. 특히 대출금리를 다시 정할 때 고객이 모르고 넘어가는 경우가 다반사다.

그러나 은행권 입장에서는 반론도 있다. 금리는 엄연한 상품 가격이다. 민간회사가 자체적으로 가격을 결정하고 경쟁하는 건 시장 경제의 기본이라는 것이다. 대출금리를 올리면 이자 수익이 늘 수도 있지만 반대로 고객을 빼앗길 수도 있다.

은행의 자금부 사정에 밝은 한 관계자는 “각 대출상품에 맞춰 만기가 다른 각종 채권으로 자금을 조달하고 금리 수준을 정하는 건 은행 고유의 경영 전략”이라며 “당국에서 이래라 저래라 하는 것은 지나친 가격 개입”이라고 했다.

!["엄마, 그놈이 곧 나온대"...끝내 숨진 여고생이 남긴 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600001t.jpg)