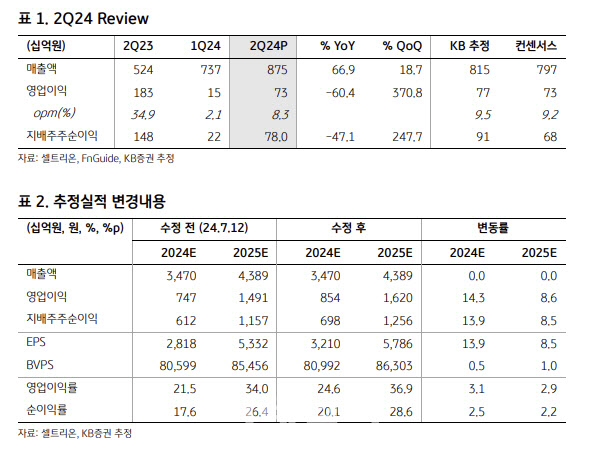

김혜민 KB증권 연구원은 “2분기 매출액은 8747억원으로 전년 동기 대비 66.9% 증가하고 영업이익은 725억원으로 같은 기간 60.4% 줄었다”며 “매출과 영업이익은 시장 컨센서스를 각각 7.8% 상회하고 부합하는 수준”이라고 설명했다.

컨센서스를 상회한 주요 원인은 △바이오 제품의 기존·후속 제품의 성장(전년 동기 대비 각각 47.8%, 77.4% 증가), △유럽 내의 직판 효과 극대화, △핵심 시장인 북미 지역 내 인플렉트라 판매 호조 및 후속 제품 매출의 증가(전년 동기 대비 36.3% 증가) 등으로 꼽았다.

김혜민 연구원은 “2분기 실적 내 짐펜트라의 매출액이 22억원으로 미미해보일 수 있으나, 출시 후 5개월이라는 기간에 약 75%의 커버리지를 확보했다는 점은 고무적”이라며 “보통 등재되고 환급까지 3개월의 기간이 소요된다. 하반기로 갈수록 짐펜트라를 처방받고자 하는 환자 수는 빠르게 증가하고 주력 제품으로 자리잡을 수 있는 짐펜트라의 매출 기여도도 상승할 것”이라고 분석했다.

김 연구원은 “하반기부터 수익성 개선이 기대되는 이유는 3가지”라며 “우선 상반기 램시마IV의 DS 물량 일부를 원가율이 높은 론자 위탁생산(CMO) 통해 진행했지만 하반기는 전량 자체생산을 진행하게 되고, 3공장 가동이 4분기에 예정돼 있어 CMO 의존도도 낮아질 수 있다”고 진단했다.

또 “램시마·허쥬마 2차 세포주 효율 개선(TI)이 예정돼 있고 1차 TI 진행 후 원가가 20% 개선된 점을 감안하면 본격적인 영업이익의 개선을 기대해볼 수 있다”고 덧붙였다.

|

![삼성전자, 18만원도 뚫었다…사상 최고가 또 경신[특징주]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021300592t.jpg)