|

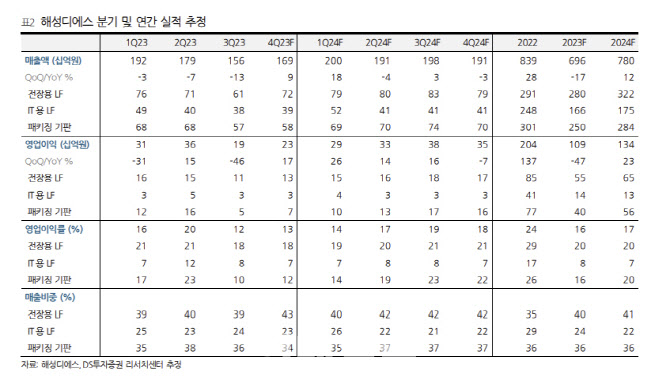

DS투자증권은 해성디에스의 내년도 매출액을 전년동기대비 12% 증가한 7800억원, 영업익은 23% 늘어난 1335억원으로 전망했다.

전방 고객사들의 DDR5 침투율이 가속화됨에 따라 DDR5향 패키징 기판 매출은 올해 580억원에서 내년 1050억원으로 증가할 전망이다. DDR5향 FCBOC는 DDR4 대비 ASP 15~20% 이상 상승하는 제품이며 주요 고객사는 DDR5 제품군의 수요 증가에 따라 공격적인 DDR5 증산을 이어가고 있다.

이 연구원은 “기존 DDR4향 패키징 기판 매출 감소 영향으로 3분기 실적은 저조했으나 DDR5 패키징 기판의 매출확대를 통해 2Q24부터 믹스 개선 효과도 두드러질 것”이라 내다봤다.

해성디에스는 리드프레임 글로벌 2위 업체로 안전성과 신뢰성이 중요한 전장부품 시장 내 견고한 입지를 유지하고 있다. 인피니온, ST마이크로, NXP, 르네사스 등 4대 전장부품 업체를 모두 고객사로 보유하고 있으며 차량용 반도체 시장은 2026년까지 4년간 CAGR 13%로 성장할 전망이다.

이 연구원은 “1분기부터 필리핀 공장에서 신제품 SiC 전력반도체용 리드프레임의 생산도 시작하여 중장기 신성장동력으로의 자리매김을 기대한다”며 “2~3분기 전장용 리드프레임은 전방 고객사 재고 증가에 따른 물량 감소 영향이 소폭 있었으나 단가 및 마진율 하락까지 이어지지는 않은 것으로 파악된다”고 말했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)