|

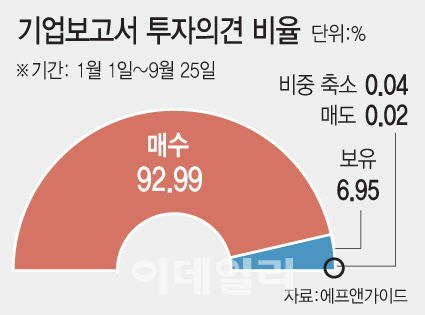

26일 금융정보제공업체 에프앤가이드에 따르면 올 들어 지난 25일까지 총 1만 3188건의 증권사 기업 보고서(요약, 영문, 삭제, 독립리서치 제외)가 발행됐다. 이 가운데 ‘매수’ 의견을 낸 기업 보고서는 1만 2264건으로 전체의 92.99%로 압도적 비중을 차지했다.

투자의견 ‘보유’를 낸 기업 보고서는 916건으로 6.95% 수준이다. 특히 ‘비중 축소’와 ‘매도’는 각각 5건과 3건에 그쳐 기업 보고서 전체에서 차지하는 비중이 0.04%, 0.02%에 불과했다.

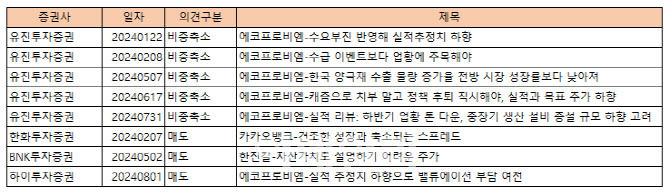

매도 의견을 낸 증권사는 지난 2월 한화투자증권(카카오뱅크(323410)), 5월 BNK투자증권(한진칼(180640)), 8월 하이투자증권(에코프로비엠(247540)) 3곳, 비중 축소는 유진투자증권(에코프로비엠) 1곳이다. 국내 증시에서 실적과 같은 객관적 지표가 힘을 쓰지 못하는 이유다.

한 증권사 리서치센터장은 “증권사 연구원을 평가하는 여러 요소가 있겠지만 여전히 법인 영업에 얼마나 도움을 줬느냐가 가장 중요한 기준”이라며 “특히 NDR(Non-deal round·기업 설명회) 활동에서 부정적 보고서를 낸 연구원은 여전히 배제하는 것이 문제”라고 설명했다.

NDR은 증권사 고객인 기관 또는 펀드매니저에게 제공하는 필수 서비스로 증권사 연구원들은 기업들로부터 NDR을 잘 따와야 높은 평가를 받을 수 있다.

한 증권사 연구원은 “NDR을 못 받아오면 법인 영업에서 반발하기 때문에 내부 평가가 나빠진다”며 “당연히 계약직인 연구원 연봉 책정에서 영향을 받게 된다”고 말했다. 또 “매도 의견을 낸 기업의 개인 투자자 민원도 쏟아지기 때문에 ‘매도’보다 ‘보유’, ‘보유’보다 ‘매수’ 의견을 내고 있다”고 전했다.

|

문제는 증권사가 추정한 기업 실적에 대한 적중률에 대한 신뢰도도 바닥 수준이라는 점이다.

에프앤가이드에 따르면 올해 2분기 실적을 발표한 상장사 가운데 컨센서스(전망치) 추정기관수 3곳 이상 기업은 총 273곳으로 집계됐다. 이 가운데 증권사 영업이익 추정치와 실제 발표 수치 간 차이가 5% 미만(증가·감소)인 곳은 53개(19.41%)에 불과했다.

71곳(26.01%)은 증권사 예상치를 10% 이상 웃도는 영업이익을 발표했고, 반대로 70곳(25.64%)은 예상치를 10% 이상 밑도는 영업이익을 내놨다. 35곳(12.82%)은 증권사 예상과 다르게 적자로 돌아서거나 흑자 전환하기도 했다.

한 증권사 리서치센터장은 “연구원들이 단기적인 실적 변동을 반영한 의견을 제시하는 것도 중요하나 결국 그러한 창구 역할을 하는 것도 기업 IR 담당자”라며 “실적 부분에서도 연구원들이 기업에 자유롭지 못한 경우가 있다”고 했다.

특히 “이제는 리서치센터 연구원이 증권사 내부의 고연봉자로 손꼽히지 않는다”라며 “공명심 가지고 의견을 낸다고 해서 계약직에게 더 높은 연봉을 제시하지는 않는다. 소신 있게 의견을 내면 그에 따른 보상이 따라야 하는데 그렇지 못한 점이 있다”고 말했다.

![“몰카 가해자가 ‘그 사람'”…27세 예비 신부는 왜 사망했나 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111300004t.jpg)