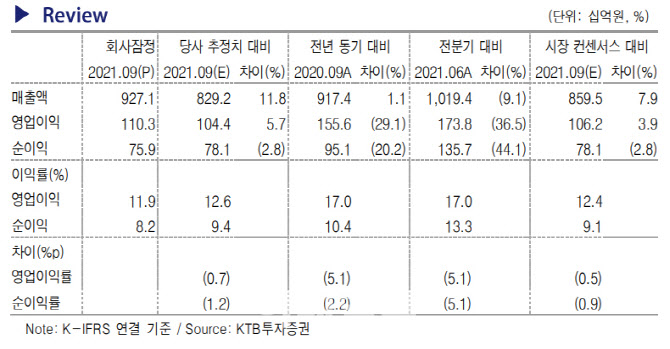

배송이 KTB투자증권 연구원은 이날 보고서에서 “휠라홀딩스 실적은 3분기 매출액이 9271억원, 영업이익이 1103억원으로 시장 기대치 수준을 기록했다”며 “아큐시네트는 호조, 휠라 그룹은 둔화 돼 연결 기준 예상치 수준의 실적 시현했다”고 분석했다. 이어 “미국은 물류 이슈로 탑라인이 기대에 미치지 못했으나, 비용 상승분을 일부 판가에 전이하면서 이익 개선했다”며 “그 외에 특이사항은 없었던 실적이다. 휠라 그룹에 산재해 있는 과제도 여전하다”고 덧붙였다.

다만 최근 주가 하락은 과도하다는 설명이다. 배 연구원은 “휠라홀딩스 주가는 2분기 실적 발표이후 30% 크게 하락했다”며 “휠라 본업 모멘텀이 부재하고 아큐네시네트 역기저 구간에 진입했다. 또 안타스포츠 측의 가이던스 하향 등이 영향을 미쳤다”고 설명했다.

|

휠라 그룹 매출액은 3212억원, 영업이익은 500억원을 기록했다. 중국을 제외한 순수 국내, 미국, 로열티 전반이 역신장했다. 배 연구원은 “국내 신제품 퍼포먼스 라인 기여도는 전 분기와 유사한 비중을 차지했다. 저마진 도매 매출 비중이 여전히 높고, TV광고 등을 집행하면서 마케팅비 지출 또한 늘어나 수익성이 훼손됐다”고 분석했다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)

!['2배 베팅' 달려드는 개미…한달새 17만명 늘었다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000064t.jpg)