|

심은주 하나증권 연구원은 4일 “필립모리스의 지난해 4분기 매출액은 전년 대비 0.6% 증가한 81억5000만달러, 영업이익은 0.8% 감소한 29억2000만달러를 기록하며, 낮아진 시장 기대치를 상회했다”고 진단했다.

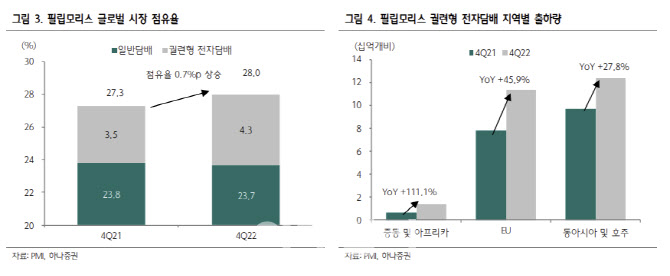

러시아-우크라이나 전쟁 영향을 제외할 경우 매출액과 영업이익은 각각 전년 대비 7.9%, 10.3% 증가하며 양호한 실적을 거뒀다는 평가다. 4분기 담배 출하량은 1.2% 증가했다. 일반담배 출하량이 전년 대비 2.8% 감소했지만, 전자담배 출하량이 26.1% 큰 폭 증가해 상쇄했다. 전자담배, 니코틴파우치 등 비연소 담배 매출 비중은 36%를 기록해 전년 동기(30.7%) 대비 크게 확대됐다. 지난해 니코틴파우치 업체 ‘스웨디시 매치(Swedish Match) 인수 효과 및 유럽연합(EU) 지역 판매 증가가 주효했다는 분석이다.

4분기 궐련형 전자담배 출하량은 전년 대비 26.1% 증가한 320억2000만개비를 기록했다. 지역별로는 △EU 45.9% △중동 및 아프리카 111.1% △동아시아 및 호주 27.8% 등의 성장률을 나타냈다. 궐련형 전자담배 글로벌 점유율은 3.4%를 기록해 전년 대비 0.8%포인트 상승했다. 주요 지역별 점유율을 보면 △EU 8.8% △일본 24.3%△한국 6.7% 등으로 집계됐으며, 전년 대비 점유율이 모두 개선됐다.

|

올해 필립모리스는 스웨디시 매치의 글로벌 유통망을 활용해 니코틴 파우치뿐만 아니라 아이코스(IQOS) 판매도 확대한다는 방침이다. 지난해 10월 알트리아로부터 미국 아이코스 판권을 인수했다. 판권 계약은 오는 2024년 4월30일부터이며, 이 시점부터 미국 시장 확대가 본격화할 것이라는 전망이다.

증권가에선 필립모리스가 사업 확대 전략을 구사함에 따라 실적 개선 기대감이 커진 만큼 주가 조정 시 매수를 권했다. 2일(현지시간) 필립모리스의 주가는 전거래일 대비 0.87% 상승한 98.36달러로 집계됐다. 심 연구원은 “현 주가는 12개월 선행 주가수익비율(PER) 15배로 역사적 밴드 중단에 위치한다”며 “중장기적 관점에서 조정 시마다 매수 전략이 유효하다”고 말했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)