미국의 금리인하가 시작된 가운데, 서학개미는 서둘러 배당주에 투자하는 모습이다. 배당주는 안정적인 현금흐름을 보장하는 만큼, 경기침체 우려 속에도 금리인하가 나타나는 현 시점에 가장 안정적이면서 매력적인 투자처란 이유에서다. 게다가 국내에서도 ‘코리아 밸류업 지수’가 출시되며 주주환원에 대한 기대감이 커지고 있다.

|

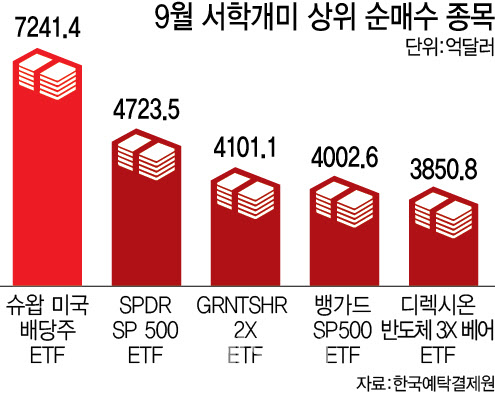

29일 한국예탁결제원에 따르면 이달 서학개미가 가장 많이 순매수한 종목은 ‘슈왑 미국 배당주(SCHWAB US DIVIDEND EQUITY)’ 상장지수펀드(ETF)로 집계됐다. 서학개미는 이 ETF를 이달 7241만 3942달러(950억원) 순매수했다. 일명 ‘슈드’로 불리기도 하는 이 상장지수펀드는 미국 대표 고배당주 100개 종목에 투자하는 상품이다. 홈디포(4.30%), 버라이즌(4.25%), 블랙록(4.21%), 시스코(4.20%), 텍사스 인스트루먼트(4.05%) 등 미국 주요 배당주를 담았고 연 4회(3, 6, 9, 12월) 배당금을 지급하고 있다. 지난해 기준 배당수익률은 3.49%였다. 미국의 기준금리가 당시 5.25~5.50%였던 점을 감안하면 아쉬울 수 있다.

하지만 배당주는 금리인하 시기에 매력이 커진다. 채권을 비롯한 저축 상품보다 안정적인 현금 흐름을 제공할 수 있기 때문이다. 이달 미국이 금리를 4.75~5.0%로 조정하며 한 번에 0.50%포인트 인하하는 ‘빅컷’을 단행하자 배당주가 주목을 받고 있다.

게다가 아직 미국의 경기침체 우려가 남아있는 데다, 11월 미국 대통령 선거를 둘러싼 정치적 불확실성도 있는 만큼, 배당을 통한 안정적인 수익 창출은 더욱 매력을 높이고 있다.

국내 자산운용사들도 배당 상품 라인업 강화에 힘쓰고 있다. 지난 24일 신한자산운용은 슈드에 ‘KRX 미국채 10년지수’를 50대 50으로 구성한 ‘SOL 미국배당 미국채 혼합’ ETF를 내놓았다. 배당주 투자자들의 눈을 맞추면서도, 미 국채로 안정성을 한층 강화한 것이 특징이다. 이 외에도 삼성자산운용이나 미래에셋자산운용, 한국투자신탁운용 등 역시 슈드가 추종하는 지수와 마찬가지로 미국 배당 다우존스 지수를 추종하는 상품을 이미 보유하고 있다. 이 상품들 역시 인기몰이 중인데, 미래에셋운용의 TIGER 미국배당다우존스 ETF로는 최근 한 달간 1106억원의 자금이 순유입됐고, 한국투자신탁운용의 ACE 미국배당다우존스 ETF 역시 같은 기간 218억원이 몰렸다.

|

국내 증시에서도 배당주에 대한 기대감이 커지고 있다. 한국거래소가 지난 24일 ‘코리아 밸류업 지수’를 출시했기 때문이다. 편입 종목을 둘러싸고 갑론을박이 커지자 거래소는 당초 6월 정기변경을 하겠다는 입장을 번복해 연내 변경 가능성도 내놓았다. 이에 밸류업 지수에 편입되지 못했지만 연말 밸류업 공시를 할 것으로 기대되는 KB금융(105560)은 오히려 지난 27일 3.20% 상승하기도 했다.

최정욱 하나증권 연구원은 “KB지주는 10월 24일 3분기 실적 발표시에 밸류업 공시를 병행할 예정”이라며 “대부분의 은행들이 언제까지의 기간 내에 총주주 환원율을 45~50% 수준으로 확대한다는 명시적 주주 환원율을 제시하고 있는 반면, KB금융은 프레임과 로직을 제시하고 거기에 맞는 상황이 충족될 경우 주주환원율이 단기간에 50%를 크게 상회할 수도 있는 상단이 열려있는 주주환원 방안을 내놓을 것”이라고 내다봤다. 이 외에도 이번에 지수에 편입되지 못한 하나금융지주(086790) 등도 밸류업 공시를 통해 지수 편입을 시도할 것이란 전망이 나온다.

시장에서는 기업들이 밸류업 지수에 편입되기 위해 주주환원에 적극적인 움직임을 보일 것으로 기대하고 있다. 이에 따라 배당과 자사주소각에 대한 관심도 커질 것이란 평가다. 강기훈 신영증권 연구원은 “(현재 거래소는) 밸류업에 소극적인 기업에게 지수 편입 시 얻게 될 경제적 효익을 선보이고 자발적 정책 참여를 유도하겠다는 입장”이라며 “아직 지수 편입을 통한 이익에 대해 반신반의한 상태지만 2025년 세제개편안 등 정책적 지원 여지가 남아있다는 점에서 향후 기업들의 적극적 참여를 기대할 수 있을 것”이라고 덧붙였다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)