|

19일(현지시간) 미국 경제매체인 CNBC에 따르면 미 연방에너지규제위원회(FERC)는 지난달 11일 버핏이 이끄는 버크셔 해서웨이가 ‘옥시덴털 보통주를 주식 유통시장에서 50%까지 추가 매수할 수 있게 해달라’며 제출한 신청을 이날 허가했다.

이날 FERC 측은 성명서를 통해 “버크셔가 옥시덴탈 지분을 50%까지 보유한다고 해도 시장 경쟁을 해치거나 규제당국의 권한이 줄어드는 일은 없을 것 같다”며 승인 배경을 설명했다. 이어 “이번 승인은 공공의 이익에 배치되지 않는다”고도 했다.

버크셔 해서웨이는 올 3월 첫 매입을 시작으로 옥시덴탈 주가가 조정을 보일 때마다 지분을 더 사들여 현재 보통주 기준으로 총 1억8850만주를 보유해 전체 지분율이 20.2%에 이르고 있다.

또 버크셔는 8%라는 높은 배당을 지급하는 옥시덴탈 우선주도 100억달러 어치 보유하면서 매년 8억달러의 배당을 챙기고 있고, 주당 59.62달러로 보통주 신주를 부여 받을 수 있는 신주인수권(워런트)도 8390만달러 어치 갖고 있다. 옥시덴탈 주가는 버크셔가 가진 워런트 행사가격인 59.62달러를 이미 넘어서 버크셔가 워런트를 행사하게 된다면 당장 지분율은 약 27% 수준까지 높아지게 된다.

|

이 같은 버핏의 옥시덴탈 주식 사재기는 회사의 지속적인 현금 창출 능력과 이를 추구하는 경영 방침에 동조한 것은 물론이고 기존 버크셔의 에너지 관련 사업과의 시너지까지 기대한 데 따른 것으로 풀이된다.

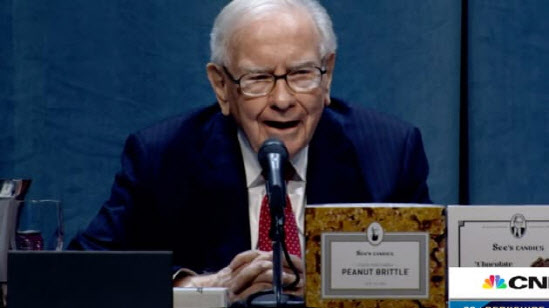

최근 연례 주주총회에서 버핏 CEO는 “현금 창출을 최우선으로 하겠다는 비키 홀럽 옥시덴탈 CEO의 경영 원칙은 이치에 맞는 것”이라며 “옥시덴탈은 우리가 돈을 넣어두기(=투자하기) 좋은 기업”이라고 높이 평가한 바 있다. 그러면서 버핏은 “투자자들이 주식시장을 마치 카지노처럼 취급하고 있고 일부 미국 대기업들을 포커판의 칩으로 여기는 듯하다”며 당시 활발한 거래량을 토대로 급등락하던 옥시덴탈 주가에 대해 불편한 심기를 드러냈다.

이렇다 보니 월가에선 버핏이 올 연말 쯤이면 옥시덴탈의 나머지 지분까지 다 사들일 것으로 보고 있다. 현재 옥시덴탈 지분 66%는 기관투자가들이 가지고 있어 언제든 매도 가능하다. 80% 가까운 옥시덴탈 지분을 주당 80달러로 계산하면 총 600억달러 수준으로 평가할 수 있는데, 이는 버크셔의 보유 현금을 감안하면 그리 큰 금액도 아니다.

투자회사인 스미트캐피탈매니지먼트 대표인 콜 스미드는 “옥시덴탈 주가가 70~75달러 정도라면 버핏은 최대한 계속 주식을 사들일 것 같다”며 “특히 이 회사 주식은 마치 카지노처럼 거래되는데, 시장은 모든 주식을 버핏에게 주고 싶어할 것”이라고 말했다.

데이빗 카스 매릴린드대 재무학 교수 역시 “결국 버핏이 회사 주식 전체를 사들일 것 같다”고 전제한 뒤 “일단 경영권이 없는 최대 50%까지만 지분을 살 수 있도록 허가한 것이지만, 지금까지 평균 60달러 정도대에서 지분을 사들였던 버핏은 (가격을 높이지 않으면서) 서서히 추가로 지분을 사들일 것”이라고 내다봤다.

이와 관련, 닐 딩먼 트루이스트증권 원유·가스업종 담당 애널리스트는 “올 연말쯤이면 신용평가사들이 옥시덴탈의 신용등급을 투자적격등급으로 상향 조정할 것으로 보이며, 이 시점에 버핏이 방아쇠를 당길 것으로 본다”고 내다봤다. 옥시덴탈의 신용등급은 현재 ‘BB+’로 한 단계만 더 올라가면 투자적격등급이 된다. 이 시점이야말로 버크셔가 나머지 3분의2 만큼의 이 회사 지분을 취득할 수 있는 좋은 기회가 될 것으로 내다봤다.

특히 딩먼 애널리스트는 “옥시덴탈이 영위하는 원자재사업이나 사업장 입지 등이 버크셔의 기존 유틸리티나 파이프라인 사업과 시너지를 낼 수 있을 것”이라며 “무엇보다 옥시덴탈이 가진 저탄소 벤처사업은 버크셔에게 더 매력적으로 보일 것”이라고 말했다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)