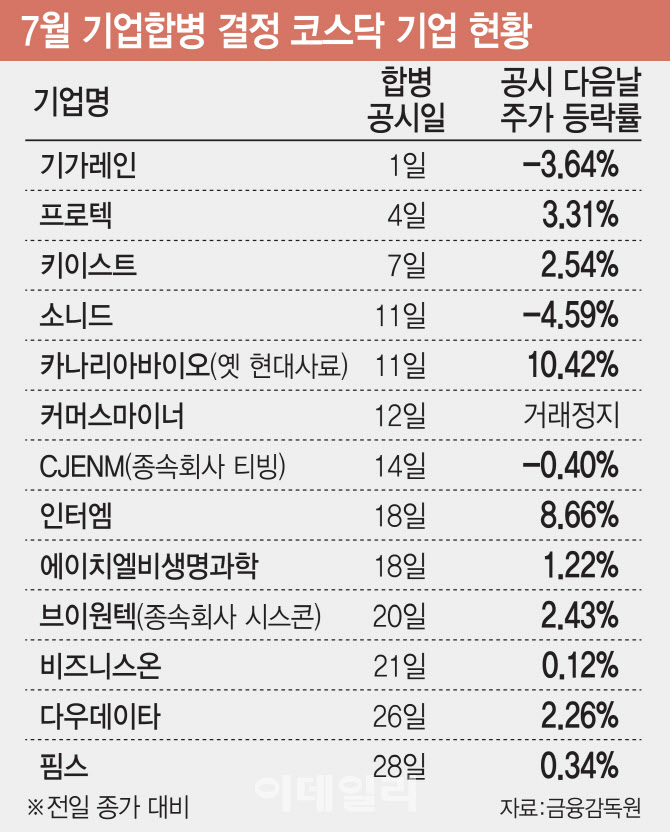

1일 금융감독원에 따르면 최근 7월 한 달간 자회사를 직접 합병하거나, 종속회사가 자회사를 흡수 합병하기로 결정한 기업은 총 13곳으로 집계됐다. 이는 지난해 같은 기간 4곳이 합병을 추진한 것과 비교하면 3배가량 증가한 수준이다.

|

최근 합병을 추진하는 기업이 급증한 건 증시가 약세를 보인 탓이다. 투자 활황기에 상장사들은 기업을 분할하고, 해당 기업을 IPO 시장에서 신규 상장해 사업을 확장하는 전략을 취해왔다. 그러나 공모 시장이 둔화하고 투자 수요가 위축되면서 기업을 분할하는 전략도 위축되기 시작했다.

실제 올해 상반기 IPO 시장은 한파가 불어닥쳤다. 증권가에 따르면 올 상반기 신규 상장 기업 수는 30개로 전년 대비 10곳 줄었다. 상반기 공모 규모는 13조7000억원으로 전년 대비 5조6000억원 증가했지만, 1월 상장에 나선 LG에너지솔루션(373220) 공모금액 12조8000억원을 고려한 실제 규모는 9000억원에 불과했다. 상장 기업수가 전년보다 10곳 줄어든 것을 감안하면 공모 규모가 크게 감소한 셈이다. 최종경 흥국증권 연구원은 “올해 상반기 IPO 시장은 역대급 시장이었던 지난해와 비교하면 상장기업수는 소폭 하락하고, 공모 규모는 LG에너지솔루션을 제외할 때 대폭 하락했다”고 말했다.

기업 분할을 거쳐 신규 상장이 어려워지자 코스닥 기업들은 합병하는 전략으로 선회하고 있다. 분할된 기업을 하나로 합쳐 시너지를 창출하고, 경영 효율성을 높여 주가 상승을 꾀하겠다는 취지다. 서지용 상명대 경영학과 교수는 “최근 주가가 많이 떨어지고, 물적분할 관련해서 반대 의견이 나오면서 기업합병을 하나의 수단으로 활용하는 것으로 보인다”며 “기업 합병으로 한 회사에 집중적인 주식 매입이 이뤄질 경우 주가 상승 여력 높다고 판단하는 것”이라고 말했다.

합병 결정을 공시하는 기업들의 주가는 우상향 곡선을 그리는 경우가 대다수다. 직접 자회사를 흡수합병하기로 한 기업 10곳(거래정지 기업 제외) 중 7곳에서 주가가 상승했다. 가장 많이 주가가 오른 업체는 카나리아바이오로 공시 후 다음 거래일에 10.42% 급등했다. 뒤이어 인터엠이 합병 공시 당일 8%대 강세를 나타냈다. 종속회사가 자회사 흡수합병을 결정한 브이원텍도 공시 후 주가가 2%대 오름세를 보였다.

인플레이션 가속화로 글로벌 경기 침체 국면이 심화할 경우 합병으로 위기를 타개하려는 기업이 늘어날 것으로 전망된다. 서 교수는 “기업의 합종연횡이 이뤄지는 시점을 보면 경기나 시장 상황이 좋지 않을 때가 많다”며 “최근 자본시장이 비우호적이고 경기 후퇴 가능성도 커지고 있어, 계열사끼리 수평적 결합을 하거나 수직 계열화를 단순화해 비용을 절감하고 선택과 집중에 나서는 쪽으로 기업들이 움직이고 있다”고 설명했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)