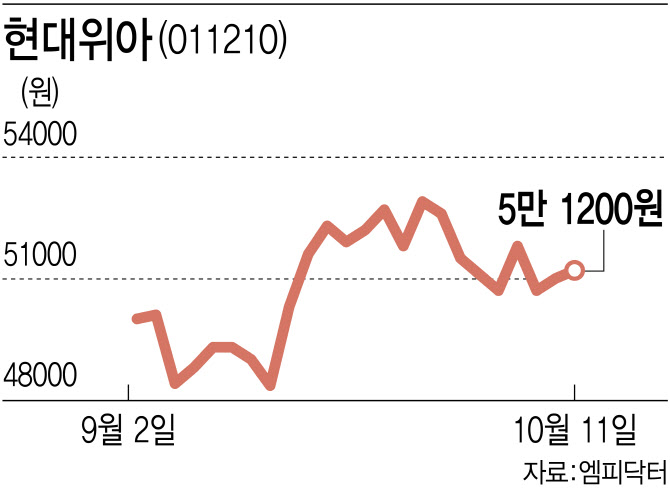

|

앞서 지난 10일 현대위아는 공작기계 사업부문 매각 우선협상대상자로 사모펀드(PEF) 릴슨프라이빗에쿼티(PE)와 공작기계·산업용 로봇 제조업체 스맥을 선정하고 구속력 있는 양해각서를 체결했다고 밝혔다. 매매예정금액은 3400억원이며 내년 상반기 중 완료될 예정이다.

특히 현대위아는 공작기계 사업부문을 정리하고, 미래 모빌리티 핵심 기술인 전기차 열관리 사업 등에 집중한다는 방침도 내놨다. 하지만 메리츠증권은 공작기계 사업 매각에도 단기 실적 추정치 상향 조정 근거는 부재하다며 투자의견 ‘보유(HOLD)’를 유지했다.

김준성 메리츠증권 연구원은 “공작기계 사업은 분명 연결 실적의 천덕꾸러기였다. 수요 성숙과 경쟁 심화로 6년 이상 적자가 지속됐고, 이후 구조조정 과정에서도 일회성 비용의 산발적 발생이 이어졌다”며 “10년에 걸친 부진을 넘어 마침내 올해 흑자전환에 성공했고 이제 매각”이라고 설명했다.

실제 공작기계 사업은 2021년 약 500억원, 2022년 약 200억원의 영업손실을 기록하다, 2023년 손익분기점(BEP)을 넘어섰고 올해 상반기 150억원의 영업이익을 달성했다.

김준성 연구원은 “이번 계약으로 중장기 실적 추정치 상향을 위한 투자 재원이 마련된 점은 긍정적이나 단기 실적 추정치의 상향 조정 근거는 부재하다”며 “매각 자금의 효율적 집행을 확인할 필요가 있다”고 지적했다.

더구나 현대위아의 3분기 영업이익은 676억원으로 전년 동기 대비 1% 감소할 것으로 예상, 정체된 모습이다. 김 연구원은 “국내공장 모듈 생산 감소와 멕시코 감마엔진 단산 영향으로 매출 정체 국면이 지속할 예정”이라며 “기계 사업 생산 외주로 수익성 개선 요인이 존재했으나, 인건비 상승 반영으로 영업이익도 전년 수준”이라 전망했다.

이어 그는 “산업 지형이 요동치는 현재 상황은 한국과 중국, 러시아 엔진공장 매출의 향방을 우려하게 만든다”며 “현대위아의 기업가치 개선을 위해서는 보다 근본적인 그룹 내 역할 배분이 필요하다”고 말했다.