|

13일 관련업계에 따르면 채권단은 대한항공의 화물운송사업을 축소하기 위한 구체적 방안을 논의하고 있다. 앞서 지난 5월 EU 집행위원회는 “양사의 합병시 유럽 전역과 한국 간 화물 서비스 공급의 경쟁을 낮출 것”이라고 발표했다. 여객 사업 독과점 문제와 관련해서는 프랑스·독일·이탈리아·스페인 등 4개국만 언급한 반면, 화물사업은 전 유럽 지역을 대상으로 영향력을 고려한 셈이다. 여객 부문보다 화물 부문에서 시장 독과점 문제를 더욱 심각하게 받아들이고 있다는 의미다.

국제 화물 운송은 여객기 ‘밸리카고’(여객기 하부 화물칸)와 전용 화물기를 활용한다. 전용 화물기의 보유 여부가 경쟁력을 좌우한다. 실제 올 상반기 기준 전용화물기 운송량은 전체 항공화물량(화물기+여객기)의 절반을 넘게 차지했다. 현재 전용 화물기를 보유한 국적항공사는 대한항공과 아시아나항공, 제주항공(089590), 에어인천(화물전용 항공사) 뿐이다. 화물기 보유 현황을 살펴보면 대한항공 23대, 아시아나항공 11대, 제주항공 1대, 에어인천 4대다. 국적사 나머지 항공사들은 밸리카고를 통해 항공화물을 소화하고 있다.

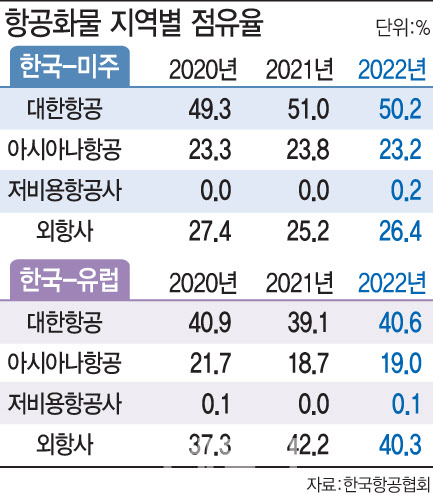

한국항공협회에 따르면 한국과 유럽·독립국가연합(CIS) 지역 항공 화물 운송량은 55만7000톤(t)이다. 이 가운데 대한항공이 40.6%(22만6000t)를, 아시아나항공이 19%(10만6000t)를 차지했다. 두 회사의 합계 점유율이 60%에 육박한다. 미국 시장으로 넘어가면 양사의 점유율은 더 높아진다. 지난해 한국-미주 지역 항공 화물 운송량 84만3000t 가운데 대한항공(42만3000t·50.2%)과 아시아나항공(19만6000t·23.2%)의 점유율은 73.4%다.

화물기 대여 제안에 새 사업자 설립까지 검토

이런 탓에 대한항공은 최근 티웨이항공(091810)에 B747 및 B777 화물기 제공을 약속하며 화물사업 진출을 제안했다. EU 등 해외 경쟁 당국의 요구사항을 충족하려는 조치다. 하지만 업계에선 이 정도로는 합병 승인을 받긴 어렵다는 시각이 나오고 있다. 항공업계 관계자는 “화물 항공기를 빌려주는 것만으로는 EU가 독과점 이슈를 해소하는 근본적 해결책이라고 볼 가능성이 낮다”며 “보다 구체적 대안이 필요하다”고 봤다.

채권단에서는 티웨이항공 외에도 여러 항공사의 화물운송사업 경쟁력을 높여 상대적으로 대한항공의 점유율을 떨어트리는 전략도 논의하는 것으로 전해진다. 이 일환으로 새로운 화물전용항공사 설립 가능성도 열려 있다.

항공업계에서는 어떤 항공사의 화물사업 부문을 뗴어 내느냐가 관건이라고 보고 있다. 이미 아시아나항공의 화물사업을 분할매각하는 방안에 대해 채권단이 난색을 표한 것으로 알려진 상황인 만큼, 양사에서 일부를 각각 떼어내는 방안을 검토해볼 수 있다는 게 업계 시각이다.

앞서 대한항공은 아시아나항공과의 합병을 위해 대규모 슬롯 반납이라는 출혈을 결정했는데, 이 때도 두 회사 반납을 결정했다. 중국 노선에선 양사가 총 46개의 슬롯을 반납할 예정이다. 이는 코로나 이전 기준 양사가 보유한 중국 노선 슬롯의 30% 안팎이다 .영국 노선은 양사가 보유한 17개 슬롯 중 7개를 영국 항공사인 버진애틀랜틱에 넘기기로 했다. 사실상 아시아나항공이 보유한 슬롯을 모두 뺏겼다는 평가를 받고 있다.

빅딜 무산시, 조원태 회장 경영권 확보 치명타

일부에선 채권단이 ‘플랜 B’를 마련하는 것 아니냐는 분석이 나오지만, 금융권에선 양사의 합병 외에 다른 대안을 찾기 어렵다는 시각이 대부분이다. 실제로 조원태 한진그룹 회장은 안정적인 경영권 확보 차원에서 빅딜을 성사시켜야 한다. 산업은행은 올해 1분기 기준 한진칼의 지분 10.58%를 보유하고 있다. 산업은행은 지난 2020년 대한항공의 아시아나항공 인수를 조건으로 8000억원을 한진칼에 투입했다. 이 과정에서 조 회장의 한진칼 지분(5.78%) 전체를 담보로 잡았다. 빅딜 무산 시 우호세력인 산업은행을 잃게 되는 구조다. 조현아 전 대한항공 부사장과 경영권 분쟁을 겪었던 만큼, 우호세력의 이탈은 안정적 경영권 확보에 치명적이다. 조 회장이 아시아나항공 인수에 전력을 다할 수밖에 없는 배경이다. 금융권에서도 조 회장이 경영권 확보를 위해서라도 빅딜 성사에 매진할 것으로 보고 있다.

아시아나항공 자체의 문제도 있다. 아시아나항공의 부채율이 지난 1분기 기준 2000%를 넘는 상황에서 매력적인 매물이 아니라는 지적이다. 오히려 인수 이후 재무부담만 커지는 구조다. 금융당국 관계자는 “아시아나항공을 사갈 기업이 현재는 없다. 이익이 나도 원리금을 갚는 데 써야 하기 때문에 아무도 사지 않을 것”이라며 “두 회사가 합병만이 답”이라고 했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)

![설에 선물한 상품권, 세금폭탄으로 돌아온 까닭은?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500108t.jpg)

![조상님도 물가 아시겠죠… 며느리가 밀키트 주문한 이유[사(Buy)는 게 뭔지]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500087t.jpg)