|

22일 한국은행이 발표한 ‘2022년 12월 금융안정보고서’에 따르면 자영업자대출 잔액은 올 3분기말 전년 대비 14.3% 늘어난 1014조2000억원으로 집계됐다. 전체 가계대출 증가율이 작년 2~3분기 10%대를 나타낸 이후 4분기부터 한 자릿수로 떨어진 뒤 올 3분기엔 0.7%로 급감했지만, 자영업자 대출은 코로나19 이후 꾸준히 두 자릿수 증가율을 보여왔다. 올 1~3분기에도 분기별로 14~15% 가량의 대출 증가율을 나타냈다.

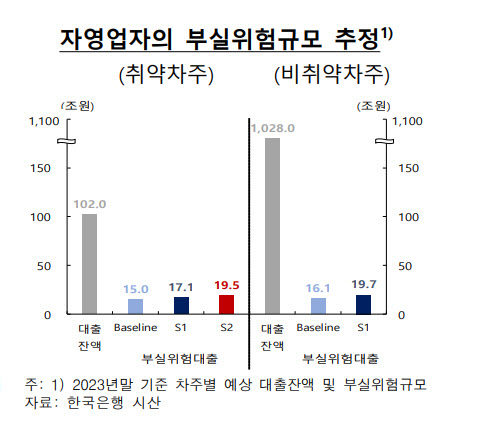

한은은 자영업자 대출의 내년 증가율을 코로나19 이전인 2013~2019년 연평균 수치인 11.5% 정도로만 잡아도 자영업자 대출 부실 위험 규모는 최소 30조원대에서 최대 40조원 가까이 증가할 수 있다고 분석했다. 연체가 시작되었거나 세금 등을 체납한 차주가 보유한 대출을 부실 위험이 높은 대출로 규정했다.

내년 말 기준 자영업자 중 취약차주, 비취약차주의 대출 잔액은 각각 102조원, 1028조원 정도로 추산됐다. 취약차주란 다중채무자이면서 저소득이거나 저신용인 차주를 의미한다. 이중 대출금리가 올 3분기말 수준을 유지하는 등 기본 가정에서는 취약차주, 비취약차주 대출 부실위험규모 증가액이 각각 15조, 16조1000억원에 그쳤다.

그러나 내년 중 대출금리가 0.50%포인트 더 오르고 성장률은 둔화하는 가운데 정부의 금융지원 정책 효과도 사라진다고 가정한 시나리오 하에서는 부실 위험 규모 증가액이 각각 19조5000억원, 19조7000억원까지 확대될 것으로 추정됐다. 이에 자영업자 대출 전체 부실 위험 규모는 최소 31조1000억원에서 최대 39조2000억원까지 늘어날 수 있는 것이다.

|

한은 관계자는 “내년 취약차주의 대출 잔액 추정치가 비취약차주에 비해 10분의 1 가량에 불과하지만 대출 부실 위험 규모 증가액은 큰 차이가 없다는 것은 그만큼 부실 위험이 더 크다는 것”이라고 설명했다.

이처럼 자영업자의 부실 위험 대출 잔액이 증가하면 부실 대출이 전체 대출에서 차지하는 비중인 ‘부실위험률’ 역시 증가할 것으로 예상된다. 베이스 시나리오에서는 자영업자 중 취약차주 대출 부실위험률은 14.7%로 시산됐다. 그러나 금리 상승, 경기 부진을 고려한 시나리오 1에서는 부실위험률이 16.8%로 높아졌고, 여기에 정책 지원 효과까지 사라진다면 부실위험률은 19.1%로 더 높아지게 된다.

기준금리 인상폭에 따라 차주들의 연체율 증가폭도 다르게 나타났다. 전체 자영업자대출 연체율은 기준금리가 1.75%를 기록했던 올 6월말 기준 0.6%였으나, 금리가 2.0%포인트 오른 3.75%로 뛴다면 전체 연체율은 1.7%로 1.1%포인트나 늘어나는 것으로 나타났다. 특히 취약 자영업자의 연체율은 별도의 금융지원 조치가 없다면 5.7%에서 9.3%로 3.6%포인트나 급증하는 것으로 시산됐다.

한은 관계자는 “자영업자 대출 부실위험을 줄이기 위해서는 취약차주의 채무 재조정을 촉진하고 정상차주에 대한 금융지원 조치의 단계적 종료, 만기일시상환 대출의 분할상환 대출 전환을 추진할 필요가 있다“고 말했다.

한편, 자영업자 대출이 이처럼 가파른 증가세를 이어가고 있으나 이들을 포함한 전체 대출자 중 취약차주 비중은 정부의 금융지원 영향에 올 3분기 6%대 초반으로 낮은 수준을 유지했다. 그러나 기준금리가 추가로 오르고 금융지원 효과마저 사라진다면 자영업자를 포함한 취약차주 비중은 8%대로 늘고 이들의 부채 부실 위험도 큰 폭 증가할 것으로 보인다.

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)