|

에코비트 매각 주관사인 UBS와 씨티글로벌마켓(씨티증권)은 최근 인수 후보군에게 투자설명서(IM)를 배포했다. 상반기 중 인수의향서(LOI) 접수 등을 거쳐 예비 인수자 선정까지 마치겠다는 목표다. 매각 대상은 에코비트 지분 100%다

에코비트는 국내 매립시장 1위 사업자로 지난 2021년 티와이홀딩스와 KKR이 공동으로 세운 회사다. 지분은 50%씩 나눠 보유하고 있다. 티와이홀딩스는 올해 1월 워크아웃을 선언한 태영건설 지원을 위해 자회사 에코비트를 매각해 재원을 마련하겠다고 채권단에 약속한 바 있다. 이후 KKR의 동의를 얻어 에코비트 매각을 추진 중이다.

인수 후보군도 쟁쟁하다. 인프라 투자 경험이 있는 사모펀드 IMM인베스트먼트, 어펄마캐피탈, 맥쿼리자산운용, EQT파트너스 등이 거론된다. SK에코플랜트 역시 인수 후보군 중 하나다.

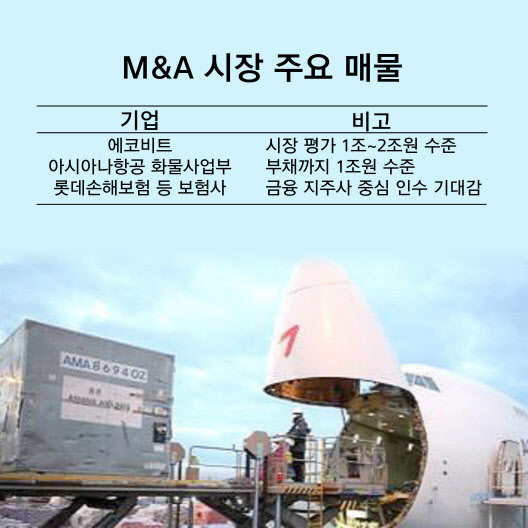

문제는 역시 몸값이다. 태영그룹 측이 원하는 기업가치는 3조원이다. 하지만 시장에서 평가하는 몸값은 1조~2조원 수준인만큼 원매자 찾기는 쉽지 않을 것으로 보인다.

오는 25일로 본입찰이 예정된 아시아나항공 화물사업부 역시 시장에서 관심이 높은 매물이다. 아시아나항공 화물사업부 인수 자금은 약 1조원 이상으로 추산된다. 예상 매각가는 5000억~7000억원 사이지만 여기에 부채까지 더해진 금액이다.

현재 숏리스트(적격인수후보)에는 제주항공(대주주 AK홀딩스), 이스타항공(VIG파트너스), 에어프레미아(JC파트너스), 에어인천(소시어스) 등 총 4곳의 저비용항공사(LCC)가 선정됐다. 인수 후보자 모두 LCC인만큼 가장 중요한 자체 자금력 부분에서 취약하다는 점이 한계로 꼽히고 있다.

보험사 매물은 말 그대로 ‘쌓여있는’ 상태다. 현재 매물로 거론되고 있는 보험사는 롯데손해보험, MG손해보험, KDB생명, ABL생명, 동양생명, BNP파리바 카디프생명 등이다. 보험사들은 역대급 실적을 내면서 몸값이 높아진 상태인데 보험사 인수에 관심이 있는 금융 지주사를 중심으로 인수 성사 기대감이 커져있는 상태다.

이밖에 SK렌터카와 케이카 등 중고차와 렌터차 업체는 물론 국내 여행업계 1위 하나투어와 여행·숙박 플랫폼 여기여때 등 여행업체 역시 매물로 나와있다.

![차은우·김선호 가족법인…폐업하면 세금폭탄 피할까?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26020700221t.jpg)

![출장길 '단골룩'…이재용의 '란스미어' 애정[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020700080t.jpg)